Главная Обратная связь

Дисциплины:

Архитектура (936)

Биология (6393)

География (744)

История (25)

Компьютеры (1497)

Кулинария (2184)

Культура (3938)

Литература (5778)

Математика (5918)

Медицина (9278)

Механика (2776)

Образование (13883)

Политика (26404)

Правоведение (321)

Психология (56518)

Религия (1833)

Социология (23400)

Спорт (2350)

Строительство (17942)

Технология (5741)

Транспорт (14634)

Физика (1043)

Философия (440)

Финансы (17336)

Химия (4931)

Экология (6055)

Экономика (9200)

Электроника (7621)

Методика анализа финансовых показателей деятельности предприятия- основные положения

|

|

Анализ финансового состояния предприятия включает в себя следующие основные разделы:

- структура активов и пассивов;

- анализ имущественного положения;

· экспресс-анализ финансового состояния;

· ликвидность;

· финансовая устойчивость;

· анализ деловой активности и оборачиваемости средств предприятия;

· рентабельность капитала и продаж;

· эффект финансового рычага;

· эффект производственного рычага.

По содержанию процесса управления выделяют: перспективный ( прогнозный, предварительный ) анализ, оперативный анализ, текущий ( ретроспективный ) анализ по итогам деятельности за тот или иной период.

Текущий ( ретроспективный ) анализ базируется на бухгалтерской и статической отчётности и позволяет оценить работу объединений, предприятий и их подразделений за месяц, квартал и год нарастающим итогом.

Главная задача текущего анализа – объективная оценка результатов коммерческой деятельности, комплексное выявление имеющихся резервов, мобилизация их, достижение полного соответствия материального и морального стимулирования по результатам труда и качеству работы.

Оперативный анализ приближён во времени к моменту совершения хозяйственных операций. Он основывается на данных первичного ( бухгалтерского и статического ) учёта. Оперативный анализ представляет собой систему повседневного изучения выполнения плановых заданий с целью быстрого вмешательства в процесс производства и обеспечения эффективности функционирования предприятия.

Оперативный анализ проводят обычно по следующим группам показателей: отгрузка и реализация продукции; использование рабочей силы, производственного оборудования и материальных ресурсов: себестоимость; прибыль и рентабельность; платёжеспособность. При оперативном анализе производится исследование натуральных показателей, в расчётах допускается относительная неточность т. к. нет завершённого процесса.

Перспективным анализом называют анализ результатов хозяйственной деятельности с целью определения их возможных значений в будущем.

Раскрывая картину будущего, перспективный анализ обеспечивает управляющему решение задач стратегического управления.

В практических методиках и исследованиях задачи перспективного анализа конкретизируются по: объектам анализа; показателям деятельности; наилучшее обоснование перспективных планов.

Перспективный анализ как разведка будущего и научно-аналитическая основа перспективного плана тесно смыкается с прогнозированием, и такой анализ называют прогнозным.

40. Капиталовложения, пути повышения эффективности их использования

«Капитальные вложения ― инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты».

По направлению использования капитальные вложения классифицируются на производственные и непроизводственные. Производственные капитальные вложения направляются на развитие предприятия, непроизводственные ― на развитие социальной сферы.

По формам воспроизводства основных фондов различают капитальные вложения:

• на новое строительство;

• на реконструкцию и техническое перевооружение действующих предприятий;

• на расширение действующих предприятий;

• на модернизацию оборудования.

Абсолютная и сравнительная эффективность капиталовложений.

В период плановой экономики действовала официально утвержденная методика определения экономической эффективности капитальных вложений. Согласно ей определялась абсолютная и сравнительная эффективность капитальных вложений. Абсолютная эффективность капитальных вложений для различных уровней исчисляется по формулам:

а) на народнохозяйственном уровне

;,

где Еn/x — коэффициент абсолютной эффективности капитальных вложений на народнохозяйственном уровне;

Hg — прирост национального дохода;

К — капитальные вложения, вызвавшие прирост национального дохода;

Tor — срок окупаемости капитальных вложений;

б) на отраслевом уровне (Eo)

;,

гдеНЧП — прирост нормативной чистой продукции;

в) на уровне предприятий

для прибыльных предприятий:;;

для убыточных предприятий:;

гдеП — прирост прибыли на предприятии за счет вложения инвестиций;

С1, С2 — себестоимость единицы продукции до и после вложения инвестиций;

V2 — объем выпуска продукции после использования капитальных вложений.

Рассчитанные таким образом показатели абсолютной эффективности капитальных вложений сравнивались с нормативными величинами. Если они были равны или превышали значения нормативных коэффициентов эффективности капитальных вложений, то считалось, что капитальные вложения в экономическом плане обоснованы.

39. Финансовый план предприятия: понятие, состав

В мире известны различные типы систем, которые различаются способом производства и результатами деятельности. Наибольшее распространение получила рыночная система.

Финансовый план включает баланс доходови расходов предприятияна каждый год планируемого периода.

Финансовый план предприятия предусматривает:

– обеспечение финансовыми ресурсами, необходимыми для осуществления производственно-хозяйственной деятельности, своевременного проведения мероприятий, намеченных во всех разделах годового плана;

– выявление резервов и мобилизацию ресурсов для рационального использования производственных мощностей, оборотных средств, обеспечения максимальной эффективности производства, достижения высокой рентабельности и прибыли; определение финансовых взаимоотношений с государством (уплата налогов) и банками, осуществляющими кредитование предприятия.

В финансовом плане находят отражение: доходы и поступления средств, расходы и отчисления средств, взаимоотношения с государством, банками, инвесторами, распределение прибыли.

Результаты указанных расчетов сводятся в основном плановом документе – балансе доходов и расходов. Если при составлении баланса расходы превышают доходы, то для покрытия дефицита предусматривается привлечение заемных средств (краткосрочных или долгосрочных кредитов). Однако задачей руководства предприятия является постоянное отслеживание соотношения собственных и заемных средств.

В доходной части финансового плана учитываются: денежные средства на начало планируемого периода; доходы от реализации продукции; внереализационные доходы; кредит; прочие поступления.

После этого рассчитывается сумма поступлений. Расходная часть (выплаты) включает: текущие затраты, в том числе переменные издержки, постоянные издержки; капитальные вложения; погашение кредита; дивиденды.

После этого рассчитывается сумма выплат и рассчитывается остаток денежных средств.

Большую роль при разработке перспективного плана развития предприятия приобрели экономико-математические методы и использование современной ЭВТ. Помимо автоматизации расчетов, использование ЭВМ позволяет проводить анализ различных вариантов развития предприятия при изменяющихся внешних условиях (изменение налоговой политики и таможенного законодательства, отмена или введение льгот, рыночные колебания спроса на продукцию, динамика цен и т. п.).

При разработке финансового плана следует исходить из основных задач финансовой системы и предприятия (рис. 1).

Финансовый план составляется в виде баланса доходов и расходов, который выражает в денежной форме результаты хозяйственно-финансовой деятельности, взаимоотношения с бюджетом, банками, вышестоящими организациями. Финансовый план (баланс доходов и расходов) предприятия состоит из четырех разделов: доходы и поступления средств, расходы и отчисления, кредитные взаимоотношения, взаимоотношения с бюджетом. Размер плановых доходов и расходов определяется на основе обоснованных расчетов, которые составляются по каждой статье баланса.

Примерное содержание разделов финансового плана можно представить следующими основными статьями доходов и расходов.

I. Доходы и поступления средств

1. Прибыль от реализации продукции, работ, услуг.

2. Прибыль от прочей реализации (основных средств, других активов).

3. Планируемые внереализационных доходы, в том числе:

доходы от долевого участия в уставном капитале других предприятий;

доходы, полученные от ценных бумаг;

доходы от хранения денежных средств на депозитных счетах в банках и других финансово-кредитных учреждениях;

доходы от сдачи имущества в аренду.

4. Амортизационные отчисления на полное восстановление основных фондов и нематериальных активов.

5. Поступления средств от других предприятий.

II. Расходы и отчисления средств

1. Налоги, уплаченные из прибыли (по видам налогов).

2. Распределение чистой прибыли, в том числе:

на накопление (по направлениям использования);

на потребление (по направлениям использования).

3. Долгосрочное инвестирование (по формам инвестиций), в том числе:

за счет амортизационных отчислений;

за счет других источников финансирования (по видам источников).

4. Прочие расходы.

38. Планирование прибыли на предприятии – точка безубыточности

Планирование прибыли - это процесс разработки системы мероприятий по обеспечению ее формирования в необходимом объеме и эффективном использовании в соответствии с целями и задачами развития предприятия.

Управление процессом формирования прибыли предприятия направлено на:

- максимизацию величины прибыли в соответствии с ресурсным потенциалом предприятия и условиями рынка;

- обеспечение оптимального соотношения между величиной формируемой прибыли и уровнем риска;

- выполнение обязательств перед инвесторами, кредиторами, собственниками предприятия, государственными организациями;

- получение собственных финансовых ресурсов, необходимых для реализации стратегии развития предприятия;

- обеспечение роста рыночной стоимости предприятия, бизнеса;

- стимулирование персонала и решение других задач.

Прогноз рентабельности вложенного капитала основан на анализе соотношений следующих величин:

Оборотные средства + Капитальные вложения = вложенный капитал;

Коэффициент оборачиваемости капитала = Оборотные средства / Вложенный капитал

Коэффициент прибыли = Оборот капитала / Себестоимость

Коэффициент рентабельности капитала = Прибыль / Оборот капитала

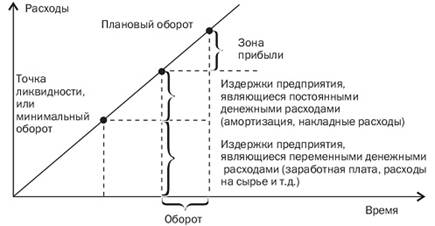

Анализ перекрытия ликвидности основан на соотношении издержек предприятия, являющихся денежными расходами, и амортизацией. В этом случае определяется минимальная величина оборота капитала, необходимая для сохранения ликвидности предприятия (рис. 20.3):

Рис. 20.3. Определение точки ликвидности

Нормативный метод планирования прибыли основывается на расчетах плановой прибыли с помощью нормативов. В качестве таких нормативов обычно используется норма прибыли на:

- собственный капитал;

- активы предприятия;

- единицу реализуемой продукции;

- инвестируемый капитал.

Сложность данного метода заключается в разработке соответствующих нормативов, их обосновании и количественном исчислении. Метод экстраполяции предполагает анализ динамики за ряд лет, выявление тенденции развития и прогнозирование прибыли на плановый период. Этот метод можно использовать на стадии технико-экономического обоснования проекта, а также при планировании на краткосрочный период.

|

Просмотров 987 |

|

|