Главная Обратная связь

Дисциплины:

Архитектура (936)

Биология (6393)

География (744)

История (25)

Компьютеры (1497)

Кулинария (2184)

Культура (3938)

Литература (5778)

Математика (5918)

Медицина (9278)

Механика (2776)

Образование (13883)

Политика (26404)

Правоведение (321)

Психология (56518)

Религия (1833)

Социология (23400)

Спорт (2350)

Строительство (17942)

Технология (5741)

Транспорт (14634)

Физика (1043)

Философия (440)

Финансы (17336)

Химия (4931)

Экология (6055)

Экономика (9200)

Электроника (7621)

СМЕЩЕННЫЕ СКОЛЬЗЯЩИЕ СРЕДНИЕ

|

|

Смещение скользящей средней вперед во времени предлагает трейдеру существенные преимущества.

1. Оно дает вам знать, какова проектируемая точка Тренда или ценовое выражение

Тренда в будущем времени с опережением на "энное" число периодов. Информация,

где впереди во времени находится эта точка, поможет спланировать рыночную страте-

гию.

2. При использовании "надлежащего" числа периодов для вычисления скользящей

средней и "надлежащего" масштаба смещения, DMA способна уменьшать "двойные

убытки*" и "покрывать" или сглаживать, демонстрируемое рынком поведение очень

удобным для трейдеров образом.

3. Некоторые DMA чрезвычайно полезны в определении моделей (фигур), как будет

показано в ГЛАВЕ 6 "Индикаторы направления".

После многих лет исследований, направленных на подбор надлежащей длины и величины смещения, я пришел к следующим трем вариантам DMA:

- 3-периодная простая скользящая средняя от цен закрытия, смещенная вперед на

три периода.

- 7-периодная простая скользящая средняя от цен закрытия, смещенная вперед на

пять периодов.

- 25-периодная простая скользящая средняя от цен закрытия, смещенная вперед на

пять периодов.

Для краткости, они показываются следующим образом:

3x3 7x5 25x5

Я использую в качестве периодов дневной, недельный и месячный масштабы. Квартальный и годовой периоды работают также хорошо, но меня мало интересуют эти Временные Структуры.

* Whipsaws, whipsawed - ситуация, когда теряют деньги с обеих сторон сделки с ценными бумагами. - Прим. ред.

Глава 4

Анализ тренда Смещение скользящие средние

Я преподаю практику использования DMA на протяжении вот уже более 11 лет. Мне пришлось ответить на сотни вопросов по этому предмету. Поскольку каждый раз повторяются одни и те же, думаю, их полезно рассмотреть.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Что вы подразумеваете под выражением "смещенный вперед во времени", и как это помогает уменьшить "двойные убытки"?

| РИСУНОК 4-1 |

Вместо изображения на графике текущего дня скользящей средней, рассчитанной на сегодня, наносите те же значения на другую, более позднюю, дату - отсюда термин "смещенный". Смещение происходит по оси времени, а не ценовой оси. Для тех, кто лучше воспринимает зрительную информацию, стрелка на Графике 4-1 показывает, как та же самая скользящая средняя просто перемещается вперед во времени. Все вычисления остаются идентичными. Для людей, владеющих математикой, в Приложении "А" есть расчетная таблица с соответствующими подсчетами.

Уровни ДиНаполи

Следующий Рисунок 4-2А показывает математически взвешенную скользящую среднюю (то есть различным периодам придается различный "вес"), нанесенную без смещения. Другими словами, график отображает стандартным образом рассчитанную взвешенную скользящую среднюю. Число периодов или характер взвешивания для обсуждения несущественны.

На Рисунке 4-2В изображена идентичная скользящая средняя, смещенная на пять дней вперед. Смещение могло быть и на два, три, 10 или минус 10 дней, недель или месяцев. Это то же самое, как если бы вы взяли лист кальки с нанесенной только скользящей средней (без ценовых баров), и двигали эту скользящую среднюю на желаемое расстояние влево или вправо по горизонтали.

|

| РИСУНОК 4-2А |

Теперь представим себе простую механическую систему, основанную на постоянном нахождении в рынке и использующую пересечение скользящей средней, где покупка совершается при закрытии выше МА, а продажа - при закрытии ниже ее. Легко видеть, сколько двойных убытков было бы у игрока, использующего несмещенную МА по сравнению со смещенной МА.

Глава 5

Анализ тренда Смещенные скользящие средние

РИСУНОК 4-2В

Тем, кто пытается создавать механические системы с использованием стандартных скользящих средних, рекомендую попробовать эту дополнительную переменную и посмотреть, не получите ли вы лучших результатов.

ДОПОЛНИТЕЛЬНЫЕ КОММЕНТАРИИ:

Необходимо обратить внимание на одно очевидное и коварное преимущество. Понятно, если вы редко получаете "двойные убытки", ваши активы будут лучше расти. Не столь очевидна другая реальность - возможность продолжения участия в игре. К тому времени, когда большинство трейдеров достигнет точки "Q" (от "quit" - бросать, сдаваться), как показано выше на Графике 4-2А, они выбросят полотенце и вновь усядутся за разработку системы. Конечно же, это произойдет как раз перед наиболее выгодным для торговли моментом. Пункт "Q" на Графике 4-2В переименован в "М" (от "money" - деньги), потому что начиная именно отсюда они и будут делаться. Реальная правда жизни в том, что трейдер," торгующий на основе Графика 4-2В, имеет гораздо больше шансов остаться в игре к тому времени, когда пойдут действительно большие деньги!

Уровни ДиНаполи

Даже если "двойные убытки" возникают редко, как показано на Графике 4-ЗА, это для среднего трейдера может стать эмоциональным оправданием, чтобы не входить повторно в рынок. Взгляните на прибыль, которую бы вы упустили, если бы "двойные убытки" в марте стали для вас отговоркой, чтобы оставаться вне рынка.

РИСУНОК 4-ЗА

А разве использование более длинного периода скользящей средней не выполнило бы ту же самую функцию предотвращения "двойных убытков" и удержания вас в рынке?

Не совсем. Более длинная МА, по всей вероятности, обеспечит меньшее количество "двойных убытков", но другие ее качества также претерпят изменения. Посмотрите на График 4-ЗА. Обратите внимание, как смещенная МА и несмещенная МА приближаются друг к другу, когда рынок, наконец-то, оказывается сломленным. Вы получаете один и тот же уровень прибылей в точке Р.

Глава 5

Анализ тренда Смещение скользящие средние

РИСУНОК 4-ЗВ

Дифференциал прибыли на Графике 4-ЗВ - иное дело. Здесь мы имеем более долгосрочную стандартную МА. Она слишком далеко от ценового уровня рынка. Поэтому механическая система, чьи сигналы на взятие прибыли основаны на пересечении МА по закрытию дня (Р2), вероятно, упустит значительно больше прибыли, чем потеряла бы DMA с более коротким периодом (Р1).

А как вы бы торговали здесь?

А я не стал бы. Торговля на любом конкретном рынке возможна только после того, как эта книга полностью осветит все необходимые аспекты. Примеры, содержащиеся здесь, предназначены исключительно для объяснения описываемого фрагмента.

Что вы имели в виду, говоря о знании точки проектирования цены на "N" периодов вперед во времени?

Термин "N" обозначает величину смещения. Если мы говорим о дневных периодах, 3x3 смещается во времени на три дня вперед. Вам известно значение DMA на текущий день, два дня и три дня вперед, т.е. ценовые точки, создающие очертания Тренда. Если бы никакого смещения не было (N=0), вы не определили бы до закрытия, каково значение скользящей средней в течение текущего дня, так как вам нужно это значение, чтобы вычислить скользящую среднюю.

44 Уровни ДиНаполи

Много лет назад трейдеры чаще использовали цену открытия, чем цену закрытия для вычисления значения скользящей средней, чтобы знать до закрытия рынка, какова была МА за текущий день. Я думаю, первая серия семинаров по преимуществам DMA, проведенных мною в 1986-87 годах, послужила толчком к отказу от этой практики.

А как насчет экспоненциальных МА, взвешенных МА или "обратно-отклоненных свертывающихся МА Максвелла"? Не будут ли они работать лучше? Работают ли используемые вами смещенные скользящие средние на всех рынках?

Пожалуйста, можете их пробовать. Я пришел к описанным выше DMA приблизительно за два с половиной года, вырисовывая их на персональном компьютере, использовавшем 8088-й чип. Мной изучены тысячи графиков на всевозможных рынках для всех складывающихся условий. Я испробовал каждый вид МА, который только мог себе представить и запрограммировать. В те дни не существовало известного мне доступного за деньги программного обеспечения для построения DMA. Чтобы выполнить эту задачу, мне пришлось создать графический пакет, обеспечивающий смещение скользящей средней. Как результат, появился первый "ТОРГОВЫЙ ПАКЕТ CIS" (CIS TRADING PACKAGE), программный код которого написан Джорджем Дамуси-сом (George Damusis). Мои исследования не выявили никаких преимуществ в использовании более сложных DMA перед простой DMA. Поэтому, следуя своему главному принципу - делать все настолько просто, насколько это возможно - я удовлетворился простыми DMA.

Полезно также понять, что я не применял оптимизацию, столь популярную у многих компьютероманов и разных умников. Вместо этого я досконально исследовал рынок за рынком, чтобы увидеть, с чем мне, опытному трейдеру, можно жить в эмоциональном комфорте, ожидая разумной прибыли. Сделал бы я сегодня лучше? У меня есть сомнения в этом. Большая вычислительная мощь не так уж и важна. Кроме того, у меня сегодня не хватило бы силы духа взяться за такую работу. Даже если я мог улучшить этот отдельный аспект моей техники анализа Тренда на 5%, оказало бы это заметное влияние на результат? Думаю, нет. Как вы увидите позже, анализ Тренда фильтруется и обрабатывается с помощью используемых в последующем мощных технических приемов. Вспомните старую аксиому: если вещь не сломалась, не надо ее чинить. Поймите меня здесь правильно. Исследовательская работа великолепна. Вы можете многому научиться, выполняя ее, и вам следует пробовать улучшить мою работу, если у вас есть к этому склонность. Однако я предложил бы вам проверять свои результаты на всех рынках. Используемые значения и методы вычисления DMA должны иметь универсальную применимость (внешние рынки), а также способность выдерживать испытание временем.

Глава 5

Анализ тренда Смещение скользящие средние

Ниже приводится сильно сжатый график дневных значений долгосрочных бондов Великобритании (Gilt) с демонстрацией как 25x0, так и 25x5. Этот график иллюстрирует поведение цен в период тренда и в период консолидации. Стрелки указывают на точки, где 25x5 удерживала Тренд, а 25x0 - нет.

РИСУНОК 4-4

Вы не используете смещенные скользящие средние на внутридневных графиках. Почему? Разве они не работают?

Они работают очень хорошо, но у меня есть техника, работающая еще лучше. Это -комбинация MACD/Stochastic. Многие из моих клиентов используют DMA на внутридневных графиках и восторгаются их эффективностью. Конечно, у вас есть полное право испробовать их. Их легче применять, чем комбинацию MACD/Stochastic.

Уровни ДиНаполи

График 4-5 показывает, как хорошо внутридневная 3x3 удерживает попытки прорыва на 30-минутных S&P.

РИСУНОК 4-5

Так как же мы определяем "Тренд"?

Очень просто. Если закрытие происходит выше выбранной вами смещенной скользящей средней, Тренд направлен вверх. Если закрытие происходит ниже нее, Тренд направлен вниз. Если вы используете DMA для механического вхождения в рынок или выхода из него, я предложил бы подождать тик или два после DMA при закрытии, прежде чем предпринимать конкретные действия, особенно в случае применения более долгосрочных 25x5.

Что, если цена сейчас, в середине дня, выше нее, а вчерашнее закрытие было ниже?

В этом случае Подтвержденный Тренд направлен вниз, а Неподтвержденный Тренд -вверх.

Почему вы используете три набора значений для DMA?

3x3 - для краткосрочной работы, - чрезвычайно эффективна на быстро двигающихся

рынках.

7x5 - DMA на более долгосрочной основе, которую многие нашли полезной при анали-

зе фондового рынка.

25x5 - моя долгосрочная DMA.

Глава 5

Анализ тренда Смещенные скользящие средние

Что, если цена на момент закрытия биржи ниже 3x3, но выше 25x5?

Значит, краткосрочный Тренд подтвержден вниз, а долгосрочный Тренд подтвержден вверх.

Ниже приводится пример обеих DMA на дневных бондах ФРГ (Bund).

РИСУНОК 4-6

Как бы вы отреагировали или разыграли эту ситуацию, зависит от того, в какой Временной Структуре происходит ваша торговля. Если вы игрок на часовой основе, вас бы очень заинтересовали дневные 3x3, и при этом вы знать бы не знали о 25x5. Если же игра идет на дневной основе, ваш интерес прикован к 25x5 на дневных или, возможно, 3x3 на недельных графиках. Но здесь есть одна загвоздка. Если бы трейдер, торгующий на недельной основе, знал об Индикаторе направления, созданном из 3x3 на дневной основе, он обратил бы на это внимание. Я объясню эту идею подробно в ГЛАВЕ 6.

Можно ли открывать позицию по "Неподтвержденному" сигналу?

Конечно! Я делаю так постоянно, но при завершении периода вам лучше получить подтверждение, что Направление совпадает с вашими предположениями, иначе можете распрощаться со сделкой. Если вы так не поступите, то совершите крупную Ошибку. И еще по поводу Ошибок: никогда-никогда не меняйте причину для торговли. Если вы вступили в игру, руководствуясь какими-то критериями, и они в последующем отме-

Уровни ДиНаполи

нились, не ищите иные обоснования, чтобы оправдать свою позицию. Иначе вы допустите еще одну серьезную Ошибку. Закройте сделку, и если у вас есть другие соображения торговать, повторно откройтесь. Заплатите комиссионные. Долгосрочные психологические соображения сильно перевешивают эти затраты. Кроме того, как только вы выйдете из торговли и бросите свежий взгляд на нее, критерии повторного входа могут показаться вам не столь убедительными.

Вы упомянули "покрывающее" поведение рынка. Это действительно то же самое, что минимизация "двойных убытков"?

Да, один из наиболее распространенных технических приемов, неправильно используемых трейдерами, слишком быстрое подтягивание стопов. Идея выглядит хорошо, но большинство трейдеров не владеют правильной техникой размещения стопов, не говоря уже о том, чтобы понимать, когда их можно подтягивать.

Давайте рассмотрим дневной график канадского доллара (Рисунок 4-7).

РИСУНОК 4-7

С марта по начало мая включительно рынок находится в сильном восходящем Тренде, что определено с помощью 3x3. Поэтому мы играли бы в длинную сторону, покупая на падениях, основываясь, скорее всего, на часовом графике, и продавая на определенных целевых точках. Эти падения и Целевые Точки определяются числами Фибоначчи, что будет рассмотрено позже.

Глава 5

Анализ тренда Смещение скользящие средние

Когда мы достигаем вершины, получаем устойчивый прорыв сквозь 3x3 в нижнюю сторону, и 3x3 скрывает или "покрывает" последующее колебание назад к вершине. Взгляните на ее увеличенный вид на Рисунке 4-8.

РИСУНОК 4-8

Если бы мы подтянули наши стопы слишком быстро после открытия короткой позиции в день "А", они бы сработали в день "В" или "С". Если бы мы руководствовались 3x3 для нанесения Тренда, у нас не было бы причин беспокоиться относительно нашей короткой позиции, если бы не произошел существенный откат назад, выше 3x3. В последующих главах мы подробно рассмотрим технические приемы размещения стопов. А пока важно, чтобы вы поняли: 3x3 дает рынку возможность дышать. Обратный подъем к предыдущей вершине позволяет тем, кто обеспечил рыночную ликвидность для продавцов, развернуть накопленные у них длинные позиции и, вероятно, открыть короткие позиции.

По мере изучения концепций, описанных в этой книге, вам станет понятнее, что рынки устойчивы и послушны, если реагируют на любое серьезное Движение цен. Они непостоянны и опасны для торговли, если на них устойчивые и сильные движения только в одном Направлении. Это из-за того, что профессионалы, обеспечивавшие ликвидность рынкам, оказались на неправильном пути!

ГЛАВА 5

АНАЛИЗ ТРЕНДА

КОМБИНАЦИЯ MACD/STOCHASTIC

ОБЩЕЕ ОБСУЖДЕНИЕ:

Подобно большинству трейдеров, плохо знакомых со стохастиком, я был какое-то время сбит с толку его поведением и одновременно встревожен результатами своих первых попыток работы с ним. К счастью, чтобы смотреть стохастик, я выбрал программное обеспечение CQG TQ20/20™. Я подчеркиваю: к счастью, потому что в TQ мною использовался модифицированный тип стохастика, а не то, что называется стандартным стохастиком Лэйна (Lane Stochastic). Спустя некоторое время я узнал, что в формулах исчисления стохастиков имеются различия. Если бы я попытался применять этот индикатор, используя иную стохастическую формулу, чем была зашита в TQ20/20™, мое обучение обошлось бы намного дороже. Индикатор было бы намного труднее применять и интерпретировать.

ПРОГРАММЫ, ПРОГРАММИСТЫ И ПРОБЛЕМЫ:

Рискуя, что ваши глаза остекленеют от скуки или в мозгу от напряжения закупорятся сосуды, я собираюсь отступить немного в сторону и обсудить серьезные проблемы трейдеров при попытках использовать торговые инструменты. Стохастик и, в меньшей степени, MACD дают нам прекрасную основу для этого обсуждения. Сначала рассмотрим стохастик.

Создатель стохастиков Джордж Лэйн1 заметил, что цена закрытия в пределах диапазона бара имела значение, сходное с будущим поведением цены. После значительных

1 George Lane, Investment Educators

52 Уровни ДиНаполи

усилий и стараний он получил формулу, количественно подтвердившую его предположения. Это кажется достаточно ясным и простым, но в реальном мире, где данный вопрос отслеживает программное обеспечение, такую задачу решить совсем не легко. Существуют вызывающие тревогу разновидности стохастических формул, указанные в ссылочном материале. Даже при общении с Джорджем - одним из наиболее хорошо осведомленных, щедрых и честных трейдеров - я не нашел простого способа, как из оригинальной формулы можно получить то, что мы, трейдеры, используем теперь. Поэтому поступим следующим образом. Я не буду пытаться похоронить вас в сложных расчетах. В Приложении "Е" есть уравнения для математиков и программистов. Я также дам вам возможность сразу перейти к Предпочтительному Стохастику (Preferred Stochastic), перелистнув несколько страниц, если вас интересует только то, что я использую. В таком случае вы проскочите немного муторное обсуждение. Однако от вас скроются некоторые проблемы, с которыми сталкиваются трейдеры, пользуясь программным обеспечением при анализе для принятия торговых решений.

Работа Джорджа постепенно обросла разнообразными терминами:

Стохастик Лэйна (Lane Stochastic) Сырой Стохастик (Raw Stochastic) Быстрый Стохастик (Fast Stochastic) Медленный Стохастик (Slow Stochastic) Модифицированный Стохастик (Modified Stochastic) Настоящий Стохастик (The Stochastic)

ПОЖАЛУЙСТА, ВСТАНЬТЕ! ПРАВИЛЬНЫЙ СТОХАСТИК:

Покупая графический пакет, от Trade-Em-Quick Software Inc., мы можем быть уверены, что в нем уже есть "Настоящий Стохастик" в качестве одного из встроенных индикаторов. Отлично, мы счастливы, так как это - тот индикатор, о котором читали и хотим использовать. Однако какой же из стохастиков "Настоящий Стохастик"? Если мы не будем знать достаточно, чтобы задать вопросы по существу некоторым информированным и ответственным продавцам, то сложно даже представить, что мы получим в действительности! Итак, давайте поговорим о стохастиках, а также разберемся в программном обеспечении и в том, как оно разрабатывается.

СТОХАСТИК ЛЭЙНА (СЫРОЙ СТОХАСТИК):

Что касается меня, то я считаю, что все стохастики можно законно называть Стохас-тиками Лэйна - все они обязаны своим происхождением Джорджу Лэйну. Стохастики, которые мы здесь обсудим, имеют две линии: быстро движущаяся линия %К и медленно движущаяся линия %D. Похоже, есть некоторое сходство между различными стохастическими формулами для %К Быстрого стохастика, иногда называемого Сырым стохастиком, поэтому мы начнем с него. Я приведу здесь его уравнение.

| Глава 5 Анализ тренда Комбинация MACD/Stochastic 53 |

| %К, Быстрый (Сырой) Стохастик: |

РИСУНОК 5-1

Именно при вычислении медленной линии %D возникает большое количество проблем. Медленная линия %D - это сглаженная версия быстрой линии. Однако существуют различные пути сглаживания. Например, можно использовать разное число периодов как в пятипериодной скользящей средней или десятипериодной скользящей средней. Также допустимо применять различные типы скользящих средних, например, использовать простую или экспоненциальную скользящую среднюю. Поскольку имеется множество способов для сглаживания линии, существует и вариативность стохастиков.

БЫСТРЫЕ СТОХАСТИКИ:

Если для получения %К воспользоваться формулой на Рисунке 5-1, выровняв ее с помощью трехпериодной модифицированной скользящей средней (MAV), мы получим линию быстрого стохастика %D. В своей статье о стохастиках2 Джордж Лэйн использовал пример, взятый из TQ20/20™, который давал именно этот тип сглаживания %К для создания линии %D. Тот же самый тип сглаживания для создания Медленного стохастика, запрограммированный в TQ, показан на Рисунке 5-3.

РИСУНОК 5-2

Некоторые компании, производящее программное обеспечение, предпочитают использовать другие методы сглаживания, но они все равно называются Быстрым Сто-хастиком.

2 George Lane, "Lane's Stochastics" Technical Analysis of Stocks and Commodities, May/June 1984.

54 Уровни ДиНаполи

МЕДЛЕННЫЕ (ПРЕДПОЧТИТЕЛЬНЫЕ) СТОХАСТИКИ:

Медленные (предпочтительные) стохастики получаются из Быстрых стохастиков. Если мы возьмем линию %D, рассчитанную как показано выше, переименуем ее в %К, а затем сгладим, используя трехпериодную Модифицированную скользящую среднюю, то получим новую Медленную линию, являющуюся %D Медленного стохастика. Эти две линии образуют индикатор, называемый Медленным Стохастиком, созданный сглаживанием Модифицированной скользящей средней. Это - стохастик, который я использую ("Предпочтительный").

РИСУНОК 5-3

Некоторые компании, выпускающие программное обеспечение, отдают предпочтение другим методам сглаживания, но они все равно называют этот индикатор Медленным стохастиком. Формула Модифицированной скользящей средней показана ниже. Отправная точка (MAVt) рассчитана как и для простой скользящей средней.

МОДИФИЦИРОВАННАЯ СКОЛЬЗЯЩАЯ СРЕДНЯЯ (MAV):5

РИСУНОК 5-4

Если для сглаживания вместо Модифицированной скользящей средней используется Простая скользящая средняя, вы получаете значительно менее полезный Медленный стохастик. Собственно говоря, я нахожу его вообще бесполезным.

3 P.J. Kaufman, The New Commodity Trading Systems and Methods, (New York: John Wiley & Sons, 1987).

Глава 5 Анализ тренда Комбинация MACD/Stochastic 55

МОДИФИЦИРОВАННЫЙ СТОХАСТИК:

Если мы возьмем быструю линию %К из оригинальной, определенной выше формулы (Рисунок 5-1) и сгладим ее любыми средствами, то получим %К Модифицированного стохастика. Если затем сгладить эту линию %К и назвать результат %D, то образуется медленная линия Модифицированного стохастика. Вероятно, вы сумеете найти другие определения Модифицированного стохастика в справочных материалах или руководствах для пользователей программного обеспечения.

НАСТОЯЩИЙ СТОХАСТИК:

Выведите на экран Trade-Em-Quick Software, Aspen Graphics™, CIS TRADING PACKAGE или TradeStation®, и вы увидите там Стохастический индикатор (Stochastic). Что он собой представляет и насколько полезен - можно только гадать. Без тщательного исследования нельзя определить этот термин, поскольку предлагаемые этим инструментом анализа результаты могут иметь самый различный вид, применимость и полезность в зависимости от того, каким образом происходит манипуляция уравнениями в выбранном вами программном обеспечении!

ПРЕДПОЧТИТЕЛЬНЫЙ СТОХАСТИК:

Это - новый термин, превосходно объясняющий то, что я использую и нахожу полезным. Уравнения, приведенные выше для получения Медленного стохастика и Модифицированной скользящей средней, вполне удовлетворяют моим требованиям. Другие формулы и ссылки, имеющие отношение к стохастику, помещены в Приложение "Е", чтобы еще больше не усложнять этот вопрос.

В последний раз я проверял свой Предпочтительный стохастик - он назывался Медленным стохастикой в CQG, Inc., Aspen™ - и наш собственный ТОРГОВЫЙ ПАКЕТ CIS. Он не присутствовал в TradeStation® в виде уже готового индикатора, но его можно было создать, введя надлежащие уравнения на так называемом "легком языке" ("Easy Language™", Приложение "D"). MetaStock™ не содержит в предлагаемых опциях Предпочтительный стохастик. Но чтобы получить его без ввода формул, можно изменить установки в этой программе (MetaStock™).

Когда вы начнете разбирать примеры использования стохастиков, применяя программное обеспечение Aspen Graphics™, вам чаще будет встречаться название Модифицированный стохастик, а не Медленный стохастик, хотя Медленный стохастик мой Предпочтительный стохастик. Почему? Как только я всерьез занялся этим вопросом, у меня возникло недоверие к правильности расчетов программистами Медленных стохастиков. Поэтому я перешел к изучению Модифицированного стохастика, проводя самостоятельные исследования и дублируя данные, которые по моим сведениям были верными. Затем я сопоставил полученные значения с нашим собственным ТОРГОВЫМ ПАКЕТОМ CIS. А после этого сравнил созданный мной в "Aspen" Модифициро-

56 Уровни ДиНаполи

ванный стохастик с тем, который "Aspen" называл Медленным стохастикой, и выяснил, что их программисты сделали все правильно. Когда мы в этой книге будем обсуждать "Настоящий стохастик", подразумевается, что это мой Предпочтительный стохастик.

Вполне вероятно, по мере развития индустрии программного обеспечения Модифицированный стохастик вытеснит все другие виды стохастиков, поскольку по определению он может быть настроен так, чтобы моделировать все остальные. В этом случае, чтобы создать наш Предпочтительный стохастик, пользователь должен ввести следующие четыре переменные:

1. восемь периодов для рассмотрения (восемь дней, восемь часов и т.д.)

2. три периода сглаживания для быстрой линии

3. три периода сглаживания для медленной линии

4. модификацию для типа Скользящей средней, чтобы выполнить сглаживание жела-

емым образом

Если этот уровень детализации еще не достаточно все усложнил, я хочу рассказать вам о двух других аспектах, которые вы не должны упустить при выборе программных пакетов и торговле с использованием включенных в них индикаторов.

БАРЫ, ВЫРАВНИВАЕМЫЕ ПО РЫНКУ, И БАРЫ, ВЫРАВНИВАЕМЫЕ ПО ВРЕМЕНИ:

Гораздо легче программировать бары, выравниваемые по времени, но они не столь хороши для анализа, как бары, выравниваемые по рынку. Давайте рассмотрим в качестве примера бонды. Даже при том, что рынок бондов открывает торговлю в 8:20 утра, фактически завершая свои первые полчаса в 8:50, выровненные по времени бары начали бы измерять этот рынок в 8:00 утра, закончив первый бар в 8:30. В этом случае первые 1/2 часа (8:00-8:30) будут включать только 10 минут реально поступающих с рынка данных. Второй получасовой бар будет содержать информацию только за 20 минут первой половины часа и за 10 минут второй половины часа торговли. Другим примером выравниваемых по времени баров, создающих "ошибочные" максимумы, минимумы, и последние данные, могут служить часовые S&P. В этом случае первый часовой бар S&P содержит информацию, полученную с 9:00 до 10:00 утра, хотя она начинает поступать не ранее 9:30! Второй час ведет свой отсчет с 10:00, заканчивая его в 11:00 утра, вместо правильного начала в 10:30 и завершения в 11:30 утра. Очевидно, что при "неправильной" записи максимумов, минимумов и последних данных для этих внутридневных графиков все прогнозы, составленные по ним, также неверны. Не позволяйте чувству удовлетворения ослеплять себя. Некоторые трейдеры годами используют расчеты, полученные на выровненных по времени барах, имея результаты ниже среднего. Многие из этих трейдеров совершенно не понимают, как создаются такие прогнозы. Я вас уверяю, что плохая работа индикаторов может быть скорее результатом неподходящих данных, на основе которых они рассчитываются, чем несовершенства самих индикаторов или непонимания трейдером правил их использования!

Глава 5 Анализ тренда Комбинация MACD/Stochastic 57

ВЫБОРКА ДАННЫХ:

Вторая, и опять же, не такая очевидная болезнь некоторых графических пакетов возникает от методов выборки данных, которые они используют для аналитических расчетов. Предположим, вы сокращаете горизонтальную ось (времени) со 140 до 40 баров. Если ваша схема исследований требует приводить точные значения за пределами видимых вами 40 баров, некоторые программы окажутся для этого непригодными, так как они будут использовать для вычислений только те данные, которые видны на экране. Хорошие графические программы предоставят в ваше распоряжение необходимые для исследований значения вне зависимости от того, видите вы на экране 20, 40 или 400 баров. Эти данные не должны зависеть от количества дней, показываемых на экране. Конечно, при условии, что вы имеете для точных вычислений адекватные значения на жестком диске своего компьютера.

Пустой разговор об "этом стохастике" или "том осцилляторе" без рассмотрения формул, используемых для их создания, или программирования, лежащего в основе расчетов при построении баров, может привести к самым неутешительным результатам, без малейшего намека на то, в чем же проблема!

ПРОГРАММИСТЫ И ОБНОВЛЕНИЕ:

Если вести речь о программистах, начнем с того, что происходит в индустрии, связанной с разработкой программного обеспечения. Предположим вы - президент компании, выпускающей такой продукт, и одновременно трейдер. У вас весьма стабильная программа, которую вы ежедневно используете для принятия торговых решений, но... в нее закрался такой небольшой, совсем малюсенький жучок. Цифра 8 в 1998 находится немного в стороне вправо. Вы идете к своим программистам и говорите: "Это несколько раздражает. Вы можете это исправить?" "А как же!" - звучит ответ. Через пару месяцев вы получаете программу обратно и узнаете, что проблема с цифрой 8 устранена, однако программисты "устранили" и еще одну "погрешность", замеченную в стохастическом уравнении. И, конечно же, они не сказали вам об этом "исправлении" ни слова.

Я хотел бы установить всеобъемлющий промышленный стандарт, предусматривающий такой момент: если программисты делают что-то и не сообщают вам об этом, они расплачиваются за подобные действия собственными ногтями. Если вы полагаете, что это слишком сурово, подумайте о сделке, планируемой вами в течение нескольких недель, которая должна была принести $20.000, а вместо этого привела к убыткам в $10.000. Почему? Потому что технологию расчета индикатора в уже отшлифованном торговом плане изменяли без вашего ведома и уж тем более без одобрения с вашей стороны. Скажите мне: как трейдер, пошли бы вы после этого лично искать кувалду, или только улыбнулись бы и сказали: "Пожалуйста, не делайте так больше?" Если бы я мог делать все что угодно, в торговых залах появилось бы много хромых людей. По крайней мере, в первое время!

58 Торговля с использованием уровней ДиНаполи

То же самое относится к обновлениям (программного продукта). Компания, выпустившая программное обеспечение, используемое вами в торговле, заявляет: в их новой версии появилась фантастически удобная функция, чудесный способ изучения рынка, которая вам на самом деле и даром не нужна. Однако вы вынуждены "обновлять", поскольку они больше не собираются поддерживать старую версию программного обеспечения. Позже выясняется, что в "обновлении" они испортили непрерывно работающий контрактный генератор, создали ошибку в окне курсора, и ваши графики больше не желают печататься правильно! Когда вы сообщаете им об этом, все, что они говорят, - это: "Не волнуйтесь, скоро выйдет новое обновление - всего за 195,00 долларов".

Помимо недокументированных изменений, так называемые обновления способны наносить ущерб вашему торговому плану и другими способами. Нередко настройки по умолчанию в файлах новых версий переписывают функции, так мастерски устанав-ленные вами ранее. Я приведу один пример, относящийся и к вашему программному обеспечению тоже. Как правило, цены покупки и продажи (bid and ask) выводятся на странице котировок. Большинство трейдеров хочет иметь эту функциональную возможность. Но немалая часть трейдеров не желает, чтобы эти цены наносились на график. Если вы выбираете опцию "bid and asked not charted", то эта настройка переписывается в полученном вами обновлении, и могут пройти месяцы, прежде чем вы поймете, что все графики неправильны! Тем временем ваши индикаторы - D-уровни™ (D-Levels™), максимумы, минимумы и последние значения - также будут неверны. Глядя на график, вы даже можете подумать, что пора входить в позицию, в то время как отражается лишь цена спроса или предложения!

Если вы новичок в этой игре, мотайте себе на ус. Я имел дело с разработкой и использованием программного обеспечения для торговли в течение 15 лет, и эти проблемы -реальные проблемы. Я преклоняюсь перед талантом программистов, но меня одинаково тревожат некоторые их порывы, а также действия менеджеров, направляющих их работу. Эти ребята, которые знают о торговле не больше, чем белки об анализе Фурье, могут легко заняться "улучшением" или неосторожно уничтожить наши критически важные инструменты, обеспечивающие принятие решений!

Несмотря на вышесказанное, без огромного таланта и постоянной упорной работы компьютерщиков у меня не было бы возможности преодолеть весь тот путь, который я прошел как трейдер. Без программистов исследование Смещенной скользящей средней, Осциллятор-предсказатель™ и моя программа FibNodes™ так и остались бы несбывшимися мечтами. Поэтому признайте, что плюсы и минусы использования компьютеров и людей, их программирующих, несут с собой потрясающие выгоды, равно как и серьезные проблемы. Если вы не будете забывать, что создатели программного обеспечения требуют такого же строгого управления и прилежного надзора как и трейдеры, то преимущества должны значительно перевесить издержки.

Глава 5

Анализ тренда Комбинация MACD/Stochastic

ИСПОЛЬЗОВАНИЕ СТОХАСТИКА

Начиная работать со стохастикой, я использовал вводные 14-3-3, но позже переключился на 8-3-3. Многие из проблем, с которыми я столкнулся при работе с этим инструментом, были решены, когда я понял зависимость Тренда от Временной Структуры. Нет абсолютно никакой несовместимости в том, что пятиминутный стохастик показывает "покупку", в то время как получасовой показывает "продажу". Несовместимость, если таковая вообще существует, находится в голове пользователя, не знающего, в какой Временной Структуре он торгует, или испытывающего недостаток опыта в обращении со скоростью изменений, свойственных очень краткосрочной внутридневной торговле.

Когда я начинал торговать фьючерсами, то использовал только стохастик для определения внутридневного Тренда традиционным способом. Если быстрая линия пересекала медленную ниже 25 и выходила выше 25, это говорило о наличии восходящего тренда. Когда быстрая линия пересекала медленную выше 75 и опускалась ниже 75, образовывался нисходящий тренд. См. Рисунок 5-1.

СТОХАСТИК

РИСУНОК 5-1

КОМБИНАЦИЯ MACD (DEMA) СО СТОХАСТИКОМ:

В середине 80-х годов мы с Джейком Бернштейном вместе вели семинар. Одной из тем был его метод комбинации Двойной экспоненциальной скользящей средней (Dual Exponential Moving Average, DEMA) со Стохастикой. За долгие годы Джейк научил меня многому. Эта специфическая техника, измененная определенным способом, до сих пор остается одним из наиболее мощных средств в моем торговом арсенале. Джейк объяснял: суть этого метода использовать Стохастик традиционным спосо-

Уровни ДиНаполи

бом и фильтровать его с помощью сигналы DEMA на покупку или продажу. Другими словами, Стохастик и DEMA должны оба указывать на покупку или оба на продажу, прежде чем возникал подтвержденный сигнал о восходящем или нисходящем Тренде. Так что же такое сигнал на покупку DEMA? И вообще, что такое DEMA? DEMA - это производная от MACD4 (Схождение-Расхождение Скользящих Средних - Moving Average Convergence Divergence). Этот инструмент разработал Джеральд Эп-пел (Gerald Appel) для анализа тренда ценных бумаг. Как говорит сам г-н Эппел, MACD весьма простой индикатор. Вы берете разницу двух скользящих средних, построенных от цены, и создаете скользящую среднюю этой разницы. Разница между двумя первоначальными скользящими средними и скользящей средней может быть нанесена на график как две линии: одна быстрая, другая - медленная. Уравнения находятся в Приложении "Е".

РИСУНОК 5-2

Обратите внимание, мне понадобились для обозначения MACD на Рисунке 5-2 те же самые две волнистые линии, которые наносились для демонстрации Стохастика на Рисунке 5-1. Все, что я сделал - это изменил шкалу, так как MACD (DEMA) колеблется относительно нулевой линии, в то время как Стохастик перемещается между нулем и 100. В нашей работе мы при необходимости игнорируем шкалу обоих индикаторов и просто наблюдаем за степенью проникновения волнистых линий.

Джейк Бернштейн взял максимум из имеющихся у MACD преимуществ, используя, в отличие от Джеральда Эппела, в качестве вводных не целые числа, а специфические экспоненциальные скользящие средние, отсюда и термин DEMA5.

4 Gerald Appel, The Moving Average Convergence-Divergence Trading Method (New York: Signaled Corporation).

5 Jacob Bernstein, Short Term Trading In Futures (Probus Publishing Company, 1987).

Глава 5

Анализ тренда Комбинация MACD/Stochastic

РИСУНОК 5-3

Как и при использовании стохастика, если быстрая линия пересекает медленную линию снизу, вы получаете сигнал на покупку. Сигнал на продажу появляется, когда быстрая линия пересекает медленную линию сверху. И как бы я ни любил совершенствовать индикаторы, мне так и не удалось найти такой вводной комбинации, которая была бы на равных, не говоря уже о том, чтобы превосходила разработанную Джейком систему, а именно: 0,213, 0,108, 0,199. Эти экспоненциальные вводные могут трансформироваться в вводные "периодов": 8,3897,17,5185, 9,0503, если программное обеспечение, которое вы используете, запрограммировано на прием вводных "периодов" и симулирующих Сглаженную экспоненциальную скользящую среднюю. Среди известных мне графических программ подобный подход практикуется в программных пакетах от CQG, Inc., Aspen Graphics™, TradeStation® и в нашем собственном ТОРГОВОМ ПАКЕТЕ CIS. Я уверен, другие пакеты также с этим справляются, но я не подтверждаю этого факта.

Если вы любитель "стрелять от бедра" и думаете, что я слишком углубляюсь в детали, это ваше право. Мне необходимо выделить то, что является важным. За вами остается возможность выбора, что игнорировать, а что - нет. Я не говорю, что вы непременно потеряете деньги, если не будете точно следовать моим инструкциям. Я подчеркиваю: вам необходимо знать, что представляет собой то, с чем вы работаете, поэтому вы не должны делать необоснованных предположений. Кроме того, мы нуждаемся в большом количестве "стрелков от бедра". Эти трейдеры часто становятся контрагентами нашей торговли.

Хорошо, давайте предположим, что мы должным образом рассчитали и провели исследования с помощью стохастиков и MACD (для ясности в дальнейшем я буду называть DEMA как MACD). Вот как я их использую.

Уровни ДиНаполи

| РИСУНОК 5-4 |

РИСУНОК 5-5

Для меня MACD наиболее надежный индикатор Тренда. Я продолжаю использовать числа Джейка, сохраняя, таким образом, MACD в силе. Я преднамеренно ослабил Сто-хастик, введя 8-3-3 вместо более сильных 14-3-3, первоначально использовавшихся

Глава 5

Анализ тренда Комбинация MACD/Stochastic

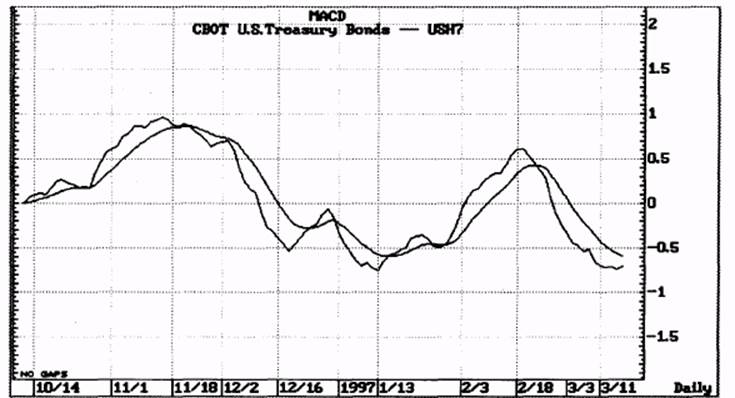

Джейком и многими другими. Обратите внимание на расположенные выше Рисунки 5-4 и 5-5, демонстрирующие Стохастик и MACD на дневных графиках мартовских контрактов на казначейские бонды США. Заметьте, поведение Стохастика имеет более рваный вид, чем MACD. Плавные линии MACD дают нам сглаженное представление Тренда. Это как раз то, что мы хотим! Количество сигналов на покупку и продажу, поданных MACD, невелико по сравнению со Стохастикой. Видя эти два индикатора, один над другим и в отдельных окнах, как на Рисунке 5-6, я могу оценивать, когда идти против рынка, а в каких случаях - нет.

РИСУНОК 5-6

Если и Стохастик и MACD указывают на покупку, Тренд восходящий. Если Стохастик подает слабые сигналы на продажу, я могу покупать на падении, связанном с этим сигналом к продаже, пока (сильный) сигнал MACD на покупку остается неизменным. Обратите внимание на солидный восходящий тренд, показанный MACD между серединой января и серединой февраля. Мы имели превосходную возможность покупки на поддержке Фибоначчи, когда слабый Стохастик обозначил продажу, а затем снова развернулся вверх. То же самое можно сказать о продаже в течение периода с середины ноября до середины декабря. Более тонким, но вполне подходящим является восходящий тренд MACD в левой части графика. В то время как поверхностное наблюдение позволяет говорить, что Стохастик остался в восходящем тренде, реальная торговля была прямо противоположной! Почему? С середины октября до конца ноября зафиксировано много случаев, когда Стохастик посылал в течение дня неподтвержденные сигналы на продажу. Мы не можем, глядя на данный график, видеть эти сигналы, потому что (подтвержденный) индикатор рассчитывается по закрытию дня, и именно это мы наблюдаем на Рисунке 5-6, когда смотрим в прошлое. Однако трейдеры, действующие по тем неподтвержденным внутридневным сигналам в реальной жизни, давали нам возможность открывать длинные позиции, когда они продавали. У нас тогда был

64 Уровни ДиНаполи

шанс заработать, войдя в рынок на предварительно рассчитанных точках разумной прибыли по Фибоначчи, когда Стохастик снова разворачивался в режим покупки, и их покупающие стопы срабатывали!

Наблюдая комбинированные сигналы на наиболее часто используемых графиках, то есть 5-, 30- и 60-минутных, дневных, недельных и месячных, мы можем с высоты птичьего полета видеть, где находятся слабые игроки (Стохастики), а также положение сильных игроков (MACD). Моя цель покупка на падении (Стохастик продает) в точках разворота Фибоначчи при восходящем тренде (MACD покупает) или продажа на подъеме (Стохастик покупает) в точках разворота Фибоначчи при нисходящем тренде (MACD продает). Поэтому я комбинирую ведущий (Фибоначчи) и отстающий (MACD/Stochastic) индикаторы таким образом, чтобы "безопасно" взаимодействовать с поведением цен. Вы должны также обратить внимание, что традиционное требование для стохастического сигнала находиться в крайних областях 25 или 75 здесь игнорируется. Как и в случае с MACD, для сигнала мне требуется только пересечение быстрой и медленной линий.

Рисунок 5-7 показывает пятиминутные S&P при сильном движении вниз. Трудно видеть масштабы движения, так как представление ценовых баров ограничивается только одной третьей частью графика. Это сделано специально, чтобы я мог показать вам работу MACD и Стохастика. Сначала оба индикатора посылают сигналы на продажу. Затем достигается промежуточный ценовой минимум, и Стохастик переходит в режим покупки. Это выводит на рынок слабые длинные позиции и избавляет его от слабых коротких. Нисходящий тренд, определяемый MACD, остается неизменным. Наблюдение за этим типом действий покажет вам, как передвигаемые стопы, расставленные в неподходящих областях, дают знающим игрокам прекрасную возможность забирать позиции слабых игроков, то есть покупать при падениях или продавать на подъемах в направлении преобладающего Тренда. Рисунок 5-7 демонстрирует, как срабатывают покупающие стопы, ведя рынок к сопротивлению, выявленному на основе чисел Фибоначчи. После хода вверх Стохастик разворачивается в обратном направлении, совпадающем с указанием от MACD, и рынок возвращается к своему предыдущему движению, возможно устремляясь к новым минимумам. Это действие повторяется снова и снова на графиках различных Временных Структур. Только убедитесь, что вы действительно находитесь на быстро двигающемся рынке, чтобы избежать возможного получения "двойных убытков".

Глава 5

Анализ тренда Комбинация MACD/Stochastic

РИСУНОК 5-7

Преподавая использование комбинации сигналов MACD /Stochastic, я, как правило, разбиваю подачу материала по степени сложности и учу до уровня, возможного в каждом отдельном случае, в зависимости от обстановки и качества подготовки студентов. Объясненное мною чуть ранее, включает в себя уровень 1 (прежде, чем давать определение Тренда, следует дождаться, пока оба индикатора не укажут в одном направлении) и уровень 2 (понятие отката сигнала слабого стохастического индикатора при открытии своей позиции в преобладающем Тренде). Позже мы рассмотрим примеры использования этой техники на уровнях 1 и 2. Уровень 3 (предвосхищение, или действие на основе неподтвержденного сигнала) будет обсужден частично. А вот уровень 4, в котором используется смещение вашей Временной Структуры, слишком сложен, чтобы пройти его вне классных занятий. Но открою небольшой секрет: получасовой тренд будет, как правило, указывать на продажу, чтобы далее получить подтверждение от нашего отката по стохастику на пятиминутном графике. Мы рассмотрим больше примеров после того, как разберем анализ Фибоначчи.

Теперь вернемся назад и посмотрим на это с другой стороны. Если вы обдумаете этот подход и изучите математику Стохастика, то увидите, как можно заставить рынок развернуться. Представьте себе, что некий крупный трейдер ямы или, что более вероятно, группа трейдеров держит на рынке короткие позиции. Если они смогут удержать цены на данной высоте в течение нескольких баров (не допустить повышения цен), это вынудит (слабый) Стохастик повернуть на юг. Слабые лонги начнут продавать свои позиции, а слабые шорты станут открывать новые позиции на стороне продажи. Теперь упомянутые трейдеры ямы (наверное и мы) могут купить по этим ордерам на продажу. У них есть возможность забрать свою прибыль в несколько тиков, в то время как мы можем позиционироваться на ожидаемый новый максимум или восходящее движение до точки, определенной согласно Расширению Фибоначчи. Если бы мы попробовали купить стопы на старых максимумах вместо того, чтобы покупать

Уровни ДиНаполи

на падениях, то попали бы на большую величину проскальзывания по рынку (slippage). После исполнения ордеров мы получили бы еще один удар, на этот раз со стороны трейдеров ямы, скормивших нам ордера на продажу и теперь пытающихся заработать на этом. Если мы покупаем на продающем Стохастике и MACD ломается (посылает сигнал на продажу, как и Стохастик), то нам становится известно о нашей ошибке, поэтому мы выходим на следующем подъеме. Если мы работаем в краткосрочной Временной Структуре и имеем достаточный опыт использования этого метода, возможно, нам удастся закончить игру вничью, а может и заработать несколько тиков. А если и потерять, то тоже всего несколько тиков, даже несмотря на то, что мы ошиблись!

РИСУНОК 5-8

Давайте рассмотрим относительно простой пример, на Рисунке 5-8 (дневная сырая нефть).

Очевидно, мы имеем сильный, быстро растущий вверх рынок, как это и определено с помощью 3x3. Если бы вы начали играть на этом рынке с самого начала, встав на длинную сторону, то получили бы очень хорошие результаты. Вы не попали бы в беду, продав в точке "Т1" или купив в точках "Т2" или "ТЗ". Вы не провели бы ни одну из этих сделок, даже при том, что правила Тренда, изученные ранее, оправдывали такую игру. (Мы обсудим Индикаторы направления, отменяющие Тренд, в следующей главе. Они побудили бы Вас купить в "Т1" и продать в "Т2" и "ТЗ", которые все расположены вблизи идеальных пунктов разворота по Фибоначчи. Простите за отступление, но краткий взгляд вперед иногда тоже полезен.) Теперь вернемся назад к сути вопроса.

Глава 5

Анализ тренда Комбинация MACD/Stochastic

РИСУНОК 5-9

Рисунок 5-9 - это тот же дневной график сырой нефти, изображенный на Рисунке 5-8, но с добавлением индикаторов MACD и Стохастика.

Весь нисходящий тренд после достижения максимума идентифицирован MACD. Рост до уровня сопротивления Фибоначчи в точке "ТЗ", поддержанный Стохастикой, дал нам прекрасную возможность открыть короткую позицию.

То же самое можно сказать о восходящем движении. Оно оказалось почти полностью очерчено MACD, в то время как Стохастик давал нам вполне достаточные сигналы для открытия длинных позиций во время разворота рынка.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Не лучше ли было иметь два сильных индикатора Тренда вместо одного слабого и одного сильного?

Нет. Слабый Стохастик показывает, что на руках у слабых игроков. Он может также свидетельствовать о силе рынка. Если Стохастик дает сигнал на продажу, и при этом нет никакого заметного движения вниз в цене, то смотрите: не начнется ли следом большой восходящий ход!

68 Уровни ДиНаполи

Консервативный Карл: Ждете ли вы, пока бар (ценовой диапазон за некоторый период времени) закроется, прежде чем решать, подал ли сигнал индикатор?

Этот вопрос ведет нас к пониманию уровня 3. По определению, вам надо получить подтверждение истинности сигнала. Однако если вы будете ждать такого подтверждения, существенная часть движения окажется позади. Ожидая, вы платите за страховку, которая может и не понадобится. Точно так же, как реально предвидеть ценовое пересечение DMA прежде, чем закроется период, легко предугадать и сигналы Тренда до завершения периода. Убедитесь, что вы получили подтверждение, что ожидали увидеть на самом деле перед закрытием. В противном случае выходите немедленно!

Я всегда покупаю, когда получаю сигнал Стохастика на покупку. Как же мне теперь продавать?

Если вы собираетесь пополнить ряды тех 5% - 15% победителей, то должны быть открытым для методов и процедур, которыми не пользуется вся основная масса. Если бы выиграть было столь же легко, как следовать пересечению Стохастика, откуда бы взялись все те, кто проигрывая, платит победителям в операционном зале биржи и вне его?

Хайпер Хэнк: Так значит, я покупаю, когда получаю от Стохастика сигнал на продажу и продаю, когда получаю от Стохастика сигнал на покупку, правильно?

Нет, вы подавляете Стохастик на быстро движущемся рынке в контексте Тренда, поддержанного MACD. И вы не просто ПОКУПАЕТЕ или ПРОДАЕТЕ. Вы применяете методы входа, описываемые в ГЛАВАХ 8, 9, 10, 11 и 13.

Почему вы не используете в Стохастике барьерные линии 25/75 перед оценкой эффективности сигнала к покупке или продаже?

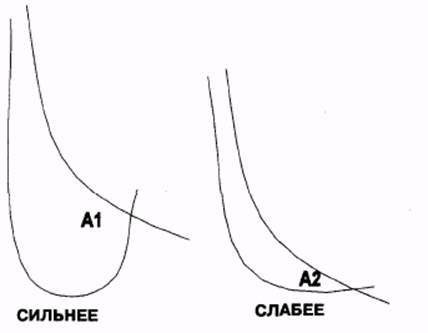

Из-за уникального способа, которым я использую индикатор, сигналом считается любое пересечение медленной и быстрой линий. Вероятно, вам будет полезно обратить внимание, что мой опыт торговли (не формальное компьютерное исследование) указывает: и MACD, и Стохастик обычно дают более сильные сигналы, если в точке пересечения имеется больший угол атаки. Взгляните на Рисунки 5-10 "А" и "В". Как правило, более выраженное проявление этого феномена показательно для рынков, которые движутся и разворачиваются, а не консолидируются.

| Глава 5 Анализ тренда Комбинация MACD/Stochastic 69 |

РИСУНОК 5-10 А &В

Дилиджент Дэн: "В первом примере дневных бондов (Рисунок 5-5) дело выглядело так, как будто примерно в конце января наш индикатор MACD едва подал сигнал на продажу, а затем сразу же развернулся обратно вверх. Можно ли как-нибудь избежать "двойных убытков", если мы видим подобный сценарий?"

Так как это был сигнал на основе дневных баров, скорее всего, я схватил бы "двойные убытки", как вы и предполагаете. Маловероятно, что мне захотелось бы брать позицию, идущую против MACD. Однако есть способы ухода от "двойных убытков" в подобных обстоятельствах. Например, если уровни поддержки Фибоначчи не были пробиты ценой, то у вас мог бы быть торговый план, допускающий незначительный разрыв MACD. Это дало бы индикатору возможность исправить сигнал. Я позволяю себе подобную вольность, если сигнал MACD носит более слабый характер, как на Рисунке 5-10В. Маленький разрыв MACD на внутридневном графике также легче пережить, чем разрыв на дневном, потому что вы можете быстро узнать, удержится ли позиция на ожидаемом обратном ходе Фибоначчи. Вероятно, вы решите не допускать такой степени свободы в своем торговом плане, пока не приобретете больше опыта работы на основе этой концепции.

РЕЗЮМЕ:

Давайте обобщим главные качества нашего второго инструмента анализа Тренда -комбинации MAC-D/Стохастик.

• И MACD, и Стохастик подают сигналы Тренда, когда быстрая линия пересекает медленную линию. Эти сигналы остаются неизменными до тех пор, пока не происходит другое пересечение. Сигнал подтверждается при закрытии периода.

70 Уровни ДиНаполи

• Комбинация MACD/Стохастик применима для всех Временных Структур, что мы

используем.

• Значения, которые я беру для MACD (DEMA): 0,213, 0,108, 0,199.

• Значения, необходимые мне для преднамеренно ослабленного Предпочтительного

Стохастика: 8-3-3.

• Чтобы получить хорошие результаты при использовании этих индикаторов, вы

должны разобраться в применяемых формулах, а также в методе программирования

вводных параметров для этих формул. Программное обеспечение для вывода графи-

ков должно представлять бары, выровненные по рынку, а не по времени.

• Используя специфический слабый Стохастик и специфическую сильную MACD,

можно делать уверенные заключения, что сейчас предпринимают слабые и сильные

игроки. Следовательно, мы можем определить, как лучше обращаться с ценой, чтобы

достичь своих целей.

ГЛАВА 6

ИНДИКАТОРЫ НАПРАВЛЕНИЯ

|

Просмотров 1678 |

|

|