Главная Обратная связь

Дисциплины:

Архитектура (936)

Биология (6393)

География (744)

История (25)

Компьютеры (1497)

Кулинария (2184)

Культура (3938)

Литература (5778)

Математика (5918)

Медицина (9278)

Механика (2776)

Образование (13883)

Политика (26404)

Правоведение (321)

Психология (56518)

Религия (1833)

Социология (23400)

Спорт (2350)

Строительство (17942)

Технология (5741)

Транспорт (14634)

Физика (1043)

Философия (440)

Финансы (17336)

Химия (4931)

Экология (6055)

Экономика (9200)

Электроника (7621)

ПЕРЕМЕЩЕНИЕ ВРЕМЕННОЙ СТРУКТУРЫ

|

|

Очевидно, для некоторых из вас предлагаемое здесь покажется абсурдным. Другие поймут пути взаимодействия Временных Структур и Уровней ДиНаполи только после тяжелой борьбы. Если у вас возникнут трудности на этом этапе, все прояснится, когда вы начнете работать с графическими программами, выводя одни и те же данные в виде графиков, построенных в различных Временных Структурах.

Уровни ДиНаполи

| РИСУНОК 11-1 |

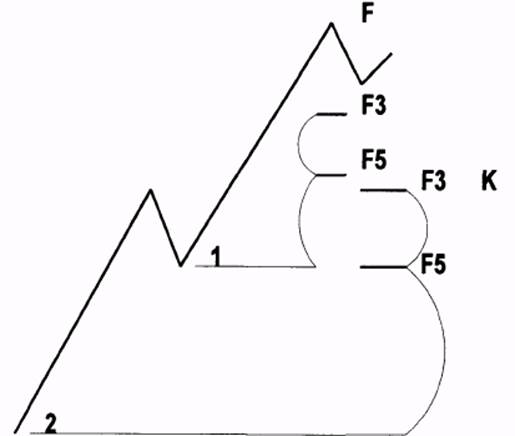

Мы начнем с простого. Получасовой график (Рисунок 11-1 А) - это восходящее движение с восемью ценовыми барами. Линейный график (Рисунок 11-1В) демонстрирует всю графическую информацию, требуемую нам для создания D-уровня. Рисунок 11-1C показывает соответствующую разметку Фокусного Числа и Номеров Реакций для данного Рыночного Размаха.

Глава 11

Торговля с использованием уровней ДиНаполи

То же самое (восходящее) ценовое Движение, но изображенное на часовом графике, имеет только четыре ценовых бара вместо восьми, так как требуется вдвое больше времени для создания каждого бара. В этом процессе реакция (число) исчезает.

РИСУНОК 11-2

Оба графика одинаково точно построены в рамках использованных Временных Структур. Дело в том, что по мере повышения Временной Структуры:

от пяти минут к часовой

от дневной к недельной

от недельной к месячной и т.д.,

количество Уровней ДиНаполи, по всей вероятности, уменьшится, потому что, скорее всего, снизится число Точек Реакции.

Наоборот, если вы понизите используемую Временную Структуру: от месячной к недельной от недельной к дневной от часовой до пятиминутной и т.д.,

можно ожидать увеличение количества Уровней ДиНаполи.

Уровни ДиНаполи

Предположим, вы игрок на дневной основе, но ваше оборудование позволяет вам получать часовые данные (как бывает в случае с недорогим источником, поставляющим информацию с задержкой). Вы сумеете сгенерировать больше Фиб-узлов на часовой основе, чем при использовании дневных графиков. Исходя из этого есть возможность точнее определить области входа и места размещения стоп-ордеров. По-прежнему можно делать свой анализ в конце дня, но с часовым исходным материалом легко создавать дополнительные Фиб-узлы от вновь появляющихся Номеров Реакции, которые иначе оказались бы захороненными в дневном баре. Эти дополнительные Фиб-узлы способны создавать области Скопления, невидимые для трейдеров, работающих с более высокими Временными Структурами.

ИДЕАЛИЗИРОВАННЫЙ ПРИМЕР ТОРГОВЛИ:

Давайте попробуем применить некоторые из технических приемов, описанных выше, к повседневной торговой ситуации. Предположим, мы понизили Временную Структуру в достаточной степени, позволяющей обнаружить область Скопления, как это показано на Рисунке 11-3. Также будут определены следующие критерии относительно Тренда. Стохастик (здесь не показан) дал сигнал к "продаже", в то время как MACD (тоже не показан) определяет режим "покупки". Поэтому Тренд остается неизменно направленным вверх. Ради упрощения примем, что Тренд продержится неизменно направленным вверх, даже если ценовое действие пробьется к области Скопления.

| РИСУНОК 11 -3 |

Вопросы: В каком месте вы вступили бы в рынок и где расставили свои стопы?

Глава 11 Торговля с использованием уровней ДиНаполи 177

Обдумайте вопросы, прежде чем рассматривать решения, предложенные ниже. Обратите внимание, здесь происходит больше того, что видно на поверхности. И кстати, есть более чем один правильный ответ.

Хайпер Хэнк: Джо, я прямо сейчас продал бы по рыночной цене, взяв прибыль в области Скопления. Тем самым я встал бы в лонг.

Этот ответ правильный только в том случае, если бы Хэнк имел возможность понизить свою Временную Структуру в достаточной степени, чтобы наблюдать Тренд на нисходящем Рыночном Размахе. Хайперу Хэнку нужен нисходящий Тренд, чтобы оправдать его продажу, в то время как более низкая Временная Структура может стимулировать его к "продаже" по MACD/Стохастик, но это всего лишь предположение, находящееся вне указанных критериев. Кроме того, любое закрытие его короткой позиции или ордер, инициирующий длинную позицию, должны быть помещены не в Скопление "К", а скорее выше Скопления, чтобы увеличить возможность их исполнения. Хайпер Хэнк к тому же не ответил на вопрос полностью. Он ничего не сказал о размещении защитного стопа. Хэнк так стремится торговать, что не думает о своей защите. Мой совет ему - успокоиться и собраться1, иначе он может получить чрезмерно дорогостоящий урок.

Консервативный Карл: Джо, я поместил бы покупку на развороте 0,618 Реакции 2 с постановкой стоп-ордера дальше старого минимума на Реакции 2.

Это решение предполагает, что Тренд по-прежнему будет направлен вверх на уровне 0,618 Реакции 2, а наши вводные критерии гарантировали восходящий Тренд только до Скопления. Если бы мы признали, что Тренд будет оставаться направленным вверх в точке его входа, я порекомендовал бы, чтобы Карл:

A. Поставил свой продающий стоп на, а не ниже #2 (исходим из того, что его брокер

пользуется уважением в яме).

B. Покупал выше Первичного Узла, (которым, как он заявил, является разворот 0,618

Реакции 2), а не на нем.

Если бы консервативный Карл квалифицировал свой вход, полагаясь, что Тренд останется неизменным, его решение оказалось бы приемлемым, хотя, пожалуй, чрезмерно осторожным. Если ждать, пока проявятся глубокие коррекционные движения, может получиться так, что контекст (в данном случае тренд) может к моменту достижения точки входа перестать существовать, и для правильного вхождения в рынок придется использовать Сапера "А" или "В". См. Тактику Фибоначчи (ГЛАВА 13).

1 Он должен перечитать ГЛАВЫ 4 и 5, посвященные анализу Тренда. Существует множество источников по психологии торговли, внесенных в библиографический справочник, и список рекомендуемой литературы в приложении, которые ему пригодились бы.

Уровни ДиНаполи

Дилиджент Дэн: Джо, я вошел бы чуть выше Скопления, и в зависимости от моих критериев управления капиталом, поставил стоп или ниже Скопления или ниже F5 Первичного Узла. Выбрав последний способ размещения стопа, я следил бы за Трендом. Если бы он сломался, повернув вниз, я вышел бы по рыночной цене или рассчитал бы Уровни сопротивления ДиНаполи в этой точке, чтобы при первой же возможности закрыть свою длинную позицию на уровне или ниже Узла сопротивления.

Хороший ответ, Дэн, но ты кое-что упускаешь.

Хайпер Хэнк снова!: Я бы поставил свою покупку над первым Узлом поддержки 0,382, а стоп - ниже Скопления.

Это было бы и моим выбором, но объясни мне причину. Я не хочу упустить движение!

Дилиджент Дэн снова!: Второе решение Хайпера является выбором Джо, потому что имеет место Согласие между "ОР" хода вниз и первой областью разворота 0,382.

| РИСУНОК 11 -4 |

ПРАВИЛЬНО! См. Рисунок 11-4.

Глава 11 Торговля с использованием уровней ДиНаполи 179

Из развития идей становится понятно, что на основе анализа, использующего одну и ту же методологию, легко получить больше одного удовлетворительного ответа.

ДОПОЛНИТЕЛЬНЫЕ КОММЕНТАРИИ:

Хотя это может быть несколько преждевременно на том уровне, на котором мы сейчас находимся, все же я расскажу поподробнее о своей технике размещения стопов.

Когда Тренды более высоких Временных Структур укажут на вход в длинную позицию (лучший, более безопасный контекст, чем имевшийся у нас), мой первоначальный стоп, по всей вероятности, будет помещен ниже главного Узла 0,618 "*".

Если бы Тренды более высоких Временных Структур не подтверждали сделку, мой стоп был бы поставлен чуть ниже Скопления.

Если бы критерии сделки включали Сигнал Направления вверх, а не просто восходящий Тренд, я вошел бы чуть выше первого Узла 0,382, даже когда там не было никакого Согласия, так как Сигнал Направления сильнее, чем просто восходящий Тренд. Я также поставил бы покупающий стоп на старый максимум или максимум в "С" при особенно сильном Сигнале Направления (типа Несостоятельности Двойного РеПо). Если бы мне удалось закрыть обе сделки: и покупку по ордеру с условием "Или Лучше" (на первом 0,382), и "стоп на покупку", - это было бы прекрасно. Я не возражаю против удвоения размера позиции при Направленных движениях.

АНАЛИЗ РАСШИРЕНИЯ D-уровней™ и LPO:

Теперь давайте рассмотрим более сложный набор Рыночных Размахов с учетом Анализа Расширений Фибоначчи и Целей Разумной Прибыли (Рисунок 11-5).

| РИСУНОК 11 -5 |

Посмотрите, сможете ли вы найти на Рисунке 11-5 все точки получения прибыли, прежде чем перевернете страницу. Как обычно, их здесь больше, чем кажется с первого взгляда.

Уровни ДиНаполи

РЕШЕНИЕ ХАЙПЕРА ХЭНКА

РИСУНОК 11-5А

РЕШЕНИЕ ДИЛИДЖЕНТ ДЭНА

РИСУНОК 11-5В

Глава 11 Торговля с использованием уровней ДиНаполи 181

Дэн правильно сообразил, что не зря мною не было указано, занимаем мы длинную, короткую позицию или находимся вне рынка. В этом типе конфигурации существуют и верхненаправленные, и нижненаправленные Целевые Точки, в зависимости от расклада движения ABC.

Разметка Хэнком Рисунка 11-5 правильная, но неполная. Для ясности я не включил ее в решение Дэна, но зато обозначил все расширения. Если бы у меня возникло желание нанести обе разметки на этот график, один набор оказался бы помечен как "А-В-С" (Хэнк), другой - "А'-В'-С'" (Дэн). В этом случае Целевые Точки сопротивления и Целевые Точки поддержки были бы созданы на основе объединенной разметки.

Каким бы аккуратным ни был Дэн, он все же недостаточно прилежен. Знаете, что здесь не хватает? Подумайте о нашем определении Целей Разумной Прибыли перед тем, как перевернуть страницу.

Уровни ДиНаполи

| РИСУНОК 11-5С |

РИСУНОК 11-5D

Исходя из нашего определения Целей Разумной Прибыли в график необходимо включить области коррекций Фиб-узлов, если они не оказались уже повержены ценой. Обозначение этих Фиб-узлов дает нам для данного Рыночного Размаха пять, а не три Цели Разумной Прибыли.

Глава 11 Торговля с использованием уровней ДиНаполи 183

На Рисунке 11-5С присутствуют два независимых уровня Сопротивления Фибоначчи, то есть два Фокусных Числа "Fm" и "Гк2", каждое из которых "владеет" одной Точкой Реакции. Для ясности здесь показаны только Фиб-узлы уровня "fri". Если вы думаете, что уровень "Гк2" слишком ничтожен, чтобы с ним возиться, вспомните, что мною не были размечены уровни на Рисунке 11-5 в согласии с Временными Структурами. Я нарочно сделал их маленькими. Если мы смотрим на пятиминутный график, то видим: Узлы, созданные волной от "FR21' до "1" можно спокойно игнорировать. Но что если речь идет о недельной Временной Структуре?

Рисунок 11-5D демонстрирует Узел поддержки, который будет действовать как Цель Разумной Прибыли для короткой позиции. Узел 0,382 уничтожен ценой, поэтому уже не показывается. Положение Узла 0,618 таково, что цена находится на "LPO" прямо сейчас! То, какую "LPO" мы возьмем, зависит от контекста торговли и критериев, установленных нами для первоначального вхождения2.

Ниже следуют вопросы, связанные с контекстом, на которые надо ответить при выборе целевых точек взятия прибыли.

1. Насколько мы перекуплены или перепроданы?

2. Находимся ли мы в этой сделке из-за Индикатора Направления или Инди-

катора Тренда?

3. Направлены ли Тренды более высоких Временных Структур в нашу сторо-

ну или идут против нас?

4. Нужно ли нам получить для обоснования своей сделки подтвержденный

или неподтвержденный сигнал Тренда в более высокой Временной Структу-

ре?

5. Для дэйтрейдеров важно знать, как близко они к концу дня!

6. Был ли действительно очевиден толчок на отрезке "А-В"?

7. Не приближаемся ли мы к своему максимальному стрессовому порогу? На-

чинающие трейдеры нередко чувствуют себя лучше, проигрывая, чем выиг-

рывая. Если вы испытываете неуместное напряжение из-за имеющейся до-ходности, берите ближайшую цель, прежде чем начнете действовать ирраци-

онально.

2 Теперь самое время перечитать материал, посвященный Индикаторам Направления в ГЛАВЕ 6, касающийся "Хлеба с Маслом".

184 Уровни ДиНаполи

БОЛЬШЕ О РАЗМЕЩЕНИИ СТОПОВ:

Давайте возьмем восходящее движение, чтобы подробней рассмотреть технические приемы размещения стоп-ордеров. Тот же ход мыслей одинаково применим к нисходящему движению.

Уровни ДиНаполи могут существенно влиять на принципы размещения ваших сто-пов, причем в большей степени, чем обсуждалось ранее. Давайте рассмотрим установку стоп-ордеров позади, против или около старых рыночных максимумов или минимумов.

Вы никогда не задумывались, почему в одном случае рынок прорывается через старый максимум словно шайка гангстеров, а в другом - твердо стоит около, но необязательно на старом максимуме? Взгляните на следующие примеры.

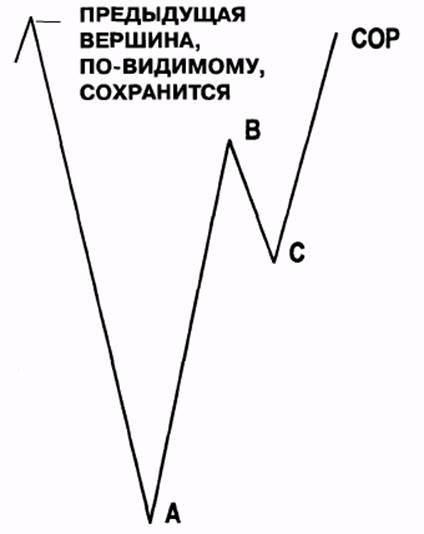

|

СОР

РИСУНОК 11-6

"СОР" из-за малой величины отката на участке "В-С" оказалась значительно выше Точки "В". Поэтому она не сможет создавать никакого сопротивления в районе предыдущего максимума в этой точке. Если вы поставили стоп-ордер в районе точки "В", которая оказалась превышенной рынком, шансы исполнения ордера чрезвычайно велики, поскольку ничто не способно удержать рынок от оживленного Движения вверх.

Глава 11

Торговля с использованием уровней ДиНаполи

РИСУНОК 11 -7

В ситуации на Рисунке 11-7 вероятность исполнения защитного стопа меньше, а если это и случится, ваши действия разумны. Здесь еще наблюдается не только некоторое остаточное сопротивление от старого рыночного максимума, но существует и дополнительное сопротивление от "СОР". Это помогает максимуму в точке "В" оставаться в силе.

РИСУНОК 11 -8

В ситуации на Рисунке 11-8 Точка "С" слегка выше коррекции 0,618 от того же самого движения "А-В". При определении уровня для стоп-ордеров необходимо руководствоваться положением "СОР", размещая их выше расширения, а не просто выше предшествующего максимума.

Уровни ДиНаполи

На приведенном ниже Рисунке 11-9 мы видим разновидность решений, ориентированных на те же самые критерии размещения стоп-ордеров, показанные на прежних графиках. В данном случае восходящий отрезок формирует "СОР" непосредственно перед предыдущим максимумом, что увеличивает шансы его сохранения.

РИСУНОК 11-9

Этот феномен наблюдается на недельном графике казначейских облигаций США (Рисунок 11-10), проявляясь в виде сдвоенной башни, сформировавшей исторические максимумы. Сопротивление "СОР" остановило продвижение к новым вершинам.

Глава 11

Торговля с использованием уровней ДиНаполи

РИСУНОК 11-10

Как только вы освоитесь с Уровнями ДиНаполи, сразу сумеете увидеть в движениях рынка поистине очаровательную поэзию. Это все равно, что направить луч белого света на призму, наблюдая появление цветов всего спектра радуги.

188 Уровни ДиНаполи

ПРЕЗЕНТАЦИЯ:

Настал момент, когда, уместно сделать минутную паузу и обсудить подачу материала в предстоящих рыночных примерах. Эта книга в некотором роде "самиздат", потому что мне хотелось сохранить контроль над содержанием. Если она будет воспринята как полезная и компетентная работа, я буду очень доволен. Если нет, то это не потому, что редактор, ничего не знающий о торговле, вырезал из нее самую суть. Впрочем, хотя мне и удалось остаться единственным автором, я пошел на известный риск.

Допустим, вы изучаете эту книгу, потому что хотите побольше узнать о моих методах торговли или о каких-то специфических темах, затрагиваемых в этом издании. Ранее мною упоминались некоторые продукты, предлагаемые Coast Investment Software (CIS) - главным образом в сносках. Так оно и должно быть.

Надежнее всего было бы представить подходящие примеры в общей форме. Проблема такого подхода в том, что, во-первых, он не поможет вам изучить тему, а во-вторых, это не лучший для меня метод преподавания. Моя работа выглядит эффективнее и прозрачнее, если используются разработанные мною же инструменты, чтобы вы могли видеть то, что делаю я. Один из таких инструментов программа FibNodes™. Другой мой помощник - ранее упоминавшийся Пропорционально-Разметочный Циркуль. Их можно приобрести у CIS. Конечно, вам необязательно использовать эти инструменты, но с ними наша совместная работа - моя, связанная с преподаванием материала, и ваша по его изучению - станет намного легче.

Программа FibNodes позволяет представлять в табличном формате уровни Коррекции и Расширения, о которых мы говорили ранее, и помогает связать условные обозначения с создаваемыми ею Узлами. Это дает возможность установить Происхождение. Эта функция заслуживает повторения по двум причинам. Во-первых, Происхождение часть методологии, к сожалению, игнорируемой некоторыми моими студентами. Во-вторых, если вы хотите использовать свою таблицу для следования этой концепции, то должны встроить в нее опцию Происхождения. Программа FibNodes обладает и другими функциями, разработанными для высокоинтенсивного управления данными в процессе торговли, так как она создавалась как высококачественный инструмент для ее поддержания. На следующих страницах содержится объяснение распечаток программы FibNodes, но только до той степени, которая необходима вам для понимания моего подхода к Анализу по Фибоначчи и работы с ним. Список функциональных возможностей программы FibNodes содержится в Приложении "F".

Глава 11

Торговля с использованием уровней ДиНаполи

РАСПЕЧАТКИ FIBNODES™:

Для объяснения концепций, описываемых в этой книге, мы применяем программное обеспечение FibNodes, версии 4.32 для DOS, которое и выдает все распечатки. Программа может обрабатывать до 30 Номеров Реакции. Как правило, распечатка содержит три или четыре Номера Реакции. На практике я редко использую более чем 12 данных на один файл, поскольку именно это количество удобно размещается на мониторе и за ним реально уследить. После входа в любой Номер Реакции вы можете ввести идентифицирующий символ (например: "*") после последней цифры Номера Реакции. Этот символ будет использоваться во всех Фиб-узлах, ассоциируемых с определенной Точкой Реакции, выбранной вами.

| РИСУНОК 11-11 |

Рисунки 11-11, 11-12 и 11-13 иллюстрируют представление данных в программе FibNodes.

Уровни ДиНаполи

17 Apr 97 13:47:44 Updated: 04/17/1997 .03820.618

Focus Number File C-930 Focus* (High for the swing)

Point Number Support Fib Nodes Point* (Enter highest reaction low first)

РИСУНОК 11-12

РИСУНОК 11-13

Глава 11 Торговля с использованием уровней ДиНаполи 191

У нас есть идеализированный пример Рыночного Размаха, начинающегося на уровне 225, достигающего максимума, а затем совершающего обратный ход к 540 с толчком вверх до 750. Пользователь вводит в программу FibNodes™ значения 750, 540Т и 225*. Они показаны на левой стороне распечатки FibNodes™. Фокусное число 750 автоматически вводится для каждого сегмента (1 и 2), так как Фиб-узлы в пределах серии всегда строятся от одного и того же Фокусного Числа для каждого Номера Реакции. Поле 1 информирует о коррекциях на 0,382 и 0,618 между Фокусным Числом и первой Точкой Реакции. Поле 2 показывает коррекции 0,382 и 0,618 между Фокусным Числом и второй Точкой Реакции, и так далее. Вне зависимости от того, дает ли информация о Фиб-узлах сведения об уровнях поддержки или сопротивления, Узлы 0,382 всегда показываются в верхней части поля, в то время как Узлы 0,618 - в нижней части поля. Так сделано по двум причинам. Во-первых, когда вы торгуете, вам хотелось бы видеть первое число, которое по всей вероятности, обеспечит поддержку или сопротивление при текущей ситуации на рынке. Во вторых, форма распечатки, где верхние числа всегда Узлы 0,382, а нижние - Узлы 0,618, позволяет легко и быстро находить Скопление путем сравнения верхнего и нижнего значения. Если две реакции расположены вблизи друг от друга, они создадут Узлы, близкие по цифровым значениям, но оба они будут находиться в верхней либо в нижней части соответствующего поля. Поэтому эти Узлы не являются областями Скопления. Я всегда стараюсь создавать атмосферу вокруг своей собственной торговли как можно более благоприятную, так как стресс разрушает способность мыслить здраво быстрее, чем многоцелевая работа съедает память компьютера.

Программа позволяет также вводить самые разнообразные идентифицирующие символы по вашему усмотрению для индикации Происхождения каждого данного Номера Реакции. "D" может использоваться для обозначения дневного Номера Реакции, "М" - для главной точки. Некоторые Номера Реакции существеннее других, поэтому возможность введения после Номера Реакции разъясняющих букв обладает высокой аналитической ценностью. В нашем идеализированном примере после Реакции 2 стоит "*", указывая на главенство данного Номера Реакции, а после Реакции 1 находится обозначение "Т", говоря нам, что это - толчок. Программное обеспечение автоматически привязывает эти символы к соответствующим Фиб-узлам.

Наконец, хотя наименование файлов FibNodes™ всецело относится к компетенции пользователя, принципы обозначения, практикуемые мною, могут помочь вам понять, что именно иллюстрирует каждый пример. Названия файлов FibNodes, пронумерованные нечетными цифрами, относятся к файлам, содержащим информацию о сопротивлениях, а пронумерованные четными - о поддержке. Но можно кодировать и дополнительные сведения. В нашем следующем примере файл Доу-Джонса назван как "DJYR02". "DJ" обозначение инструмента, "YR" - Временная Структура, "02" говорит, что здесь содержатся данные о поддержке. Если бы в названии было "DA" вместо "YR", это указывало бы на файл, содержащий сведения по дневным данным. Пятиминутный масштаб FibNodes с информацией о сопротивлениях на рынке S&P за сентябрь именовался бы "SPU051".

SP - S&P 500 U - Сентябрь 05 - 5-минутный 1 - Сопротивление

Уровни ДиНаполи

ПРИМЕР С ДОУ-ДЖОНСОМ:

В примере с индексом Доу-Джонса, достигшего максимума в 1987 г. на уровне 27363, я поместил звездочку после Точки Реакции 41, введя данные в программу, так как 41 - главный минимум реакции, то есть минимум, образовавшийся в период депрессии, наступившей после краха рынка в 1929 году. Минимум 1957 г. оказался относительно незначительным, поэтому была вставлена маленькая буква "т", чтобы я знал, насколько сильными могут быть создаваемые Фиб-узлы. Минимум на уровне 777 в 1982 г. заслуживает прописной "М", так как он стал главным отправным пунктом, где начался невероятный бычий рынок. Вы можете видеть крутой подъем после минимума 1080 до 2736. Поэтому 1080 получает наименование "Т" (толчок). По ряду причин Номера Реакции Толчка чрезвычайно важны. Распечатка FibNodes, приведенная ниже, подробно расписывает поддержки Фиб-узлов и демонстрирует очевидную область Скопления между Фиб-узлом Толчка на уровне 1712 и Главным Фиб-узлом "F3" на 1707. Те, кто в то время торговал на рынке, могли наблюдать обвал почти на 1000 пунктов за четыре дня и падение на 500 пунктов в течение одного дня. Они знают какой это был выворачивающий кишки опыт. Мы наблюдали отрицательную премию в тысячи пунктов на спрэде между наличными и фьючерсными S&P, причем конца этому не было видно, когда внезапно все это намертво встало на 1706,90, у предварительно рассчитанного уровня поддержки Скопления Фиб-узлов!

| РИСУНОК 11-14 |

| 3 Величины индекса Доу-Джонса, используемые в этом примере - реальные биржевые значения, а не усредненные (мифические) теоретически определенные максимумы и минимумы, опубликованные в некоторых финансовых газетах. |

ЭТО НЕ БЫЛО СЛУЧАЙНОСТЬЮ!

Глава 11

Торговля с использованием уровней ДиНаполи

РИСУНОК 11-15

194 Уровни ДиНаполи

РАСПЕЧАТКИ ЦЕЛЕЙ FIBNODES™:

В дополнение к предоставлению Номеров Коррекции (Узлов), на которых следует входить в сделки, FibNodes говорит вам о Целях Разумной Прибыли, называемых здесь Целевыми Точками (Objective Points, OPs). Три цели, которые мы обсуждали ранее, имеют следующий вид (Рисунок 11-16):

|

i i

\ ХОР РИСУНОК 11-16

Числа в левой стороне распечатки - это значения точек "А", "В" и "С". В правой стороне - расчетные Целевые Точки.

Если вы увидите какие-то расширения названий файлов Fibnode (.FIB .OP), не смущайтесь. Они помогают программе, значит, и трейдеру быстрее и легче находить ранее созданные файлы.

Глава 11

Торговля с использованием уровней ДиНаполи

СОГЛАСИЕ ПО БОНДАМ НА ПЕРЕХОДЯЩИХ ДАННЫХ:

Теперь, когда вы познакомились с распечатками FibNodes, рассмотрим пример Согласия, зафиксированного как крупный недельный минимум на рынке казначейских бондов. Мы обратимся к уже изученному графику, но разметим его с целью определения места, где с наибольшей вероятностью проявится поддержка после формирования двойной вершины на уровне 122.

| РИСУНОК 11-17 |

Область Согласия между "СОР" (105,28) "А-В-С" и Узлом поддержки "*" восходящего движения от "1" к "F", показанная на Рисунке 11-17, держалась твердо. Впоследствии, через несколько месяцев, она обеспечила рост курса бондов с 105,28 до максимума на 117, что приблизительно соответствовало коррекции 0,618 предшествовавшего нисходящего движения! См. Рисунок 11-18.

Уровни ДиНаполи

| РИСУНОК 11-18 |

Ниже следуют распечатки FibNodes, детально расписывающие область поддержки на Рисунке 11-17.

Глава 11

Торговля с использованием уровней ДиНаполи

СКРЫТЫЕ D-уровни™:

В торговле, когда что-то известно каждому, от этого нет никакого проку. Когда вы уже обладаете информацией, а остальные получают ее позже, тогда это приносит вам много пользы\ Если все считают, что фондовый рынок или рынок сои пойдет вверх, они уже давно открыли длинные позиции, что оказало соответствующее воздействие на рынок. Если вы знаете данные доклада или имеете иные действительно важные сведения внутреннего характера, то можете позиционировать себя заранее и извлечь выгоду из тех, кто последуют за вами позже. Тот же самый эффект возникает и при использовании скрытых D-уровней.

| РИСУНОК 11-18 |

Рассмотрите Рисунок 11-19, расположенный ниже. Основываясь на том, что вы уже изучили, разметьте Фокусные Числа, Номера Реакции и Фиб-узлы перед тем как перевернуть страницу.

Уровни ДиНаполи

Вы не забыли включить маркировки Происхождения в свою разметку? Ниже приводится правильная разметка рассматриваемого графика. Для ясности Фиб-узлы не демонстрируются .

РИСУНОК 11-19А

Давайте пройдем этот Рыночный Размах от одной пометки к другой. Фокусным Числом является максимум движения. Реакция 1 - первый минимум перед Фокусным Числом. В трех барах влево от Реакции 1 находится немного более низкий минимум, который мог бы быть помечен как "2т" (как незначительный). Я опустил эту реакцию для ясности, поскольку производимые ею Узлы имели бы почти те же самые числовые значения, что и произведенные реакцией, помеченной как Реакция 1.

Глава 11

Торговля с использованием уровней ДиНаполи

Вторая реакция - вершина разрыва или основания бара после разрыва. Это - скрытый Номер Реакции, производящий Фиб-узлы, о которых другие трейдеры не будут знать. Можно также рассчитать области Скопления Фиб-узлов, прозрачные особенно для трейдеров, обладающих обширными знаниями по технике Фибоначчи.

Реакция 3 не имеет никакого определения своего Происхождения. Ради упрощения я отделил ее, не включив бары слева от Реакции 3. Реакция 4 особенно существенна, поскольку возникает от "толчкового" бара. Подобно "2G", она производит скрытые Фиб-узлы. "4Т" мощнее, чем "2G", так как Реакции Толчка более значимы, чем Реакции Разрыва. Реакции 5 присвоена строчная буква "f", что означает "первая" (first). Эта специфическая реакция важна из-за своей способности ввести вас в рыночное движение. Мы еще поговорим об этом подробнее в разделе дополнительных комментариев, до которого вскоре доберемся. Реакция 6 - Главный Номер Реакции, обозначенный как "*".

Используя только что полученные знания о разметке D-уровней, попробуйте разметить Рисунок 11-20, прежде чем перевернуть страницу.

РИСУНОК 11 -20

Уровни ДиНаполи

А здесь, на Рисунке 11-20А правильная разметка, учитывающая скрытые Номера Реакции.

РИСУНОК 11-20А

Глава 11 Торговля с использованием уровней ДиНаполи 201

ДОПОЛНИТЕЛЬНЫЕ КОММЕНТАРИИ:

Если я торгую на активном рынке типа S&P, то обычно вставляю минимумы реакции, даже если они расположены близко друг от друга, помечая более низкий (при восходящем движении) буквой "т", чтобы указать "младшего" (minor). В процессе торговли я буду входить в сделки, совместимые с контекстом, на наиболее высоких уровнях созданных Фиб-узлов, таким образом страхуя исполнение. Я наблюдаю за Фиб-узлами "т", чтобы определить силу рынка. Иными словами, если мой ордер исполнен, и Узел "т" не пробит, это говорит о наличии большей силы, чем если бы Узел "т" был пробит или слегка превышен. Без адекватного программного обеспечения или при использовании только разметочного циркуля, включение этих младших Узлов в систему торговли оказалось бы нецелесообразным. Время, требуемое для расчета, и связанная с этим возня, особенно на внутридневном рынке, приводят к непроизводительным усилиям. Линии, полученные с помощью графического программного обеспечения и разбросанные по всему экрану, будут такими же неэффективными.

Помните, ранее я говорил о трудности, с которой вы столкнетесь, покупая или продавая в правильных областях? Имеется большой спрос на закрытие контрактов, когда осуществляют покупки на уровне либо вблизи минимума падения (DiNapoli, "The X'd Trade"). Использование Узлов с чуть более высоким Номером Реакции, чем "1" или "3" на Рисунке 11-19А, может оказаться бесценным, поскольку вам необходимо закрывать контракты, чтобы делать деньги! Номера Реакции производят Фиб-узлы, позволяющие закрывать контракты раньше других трейдеров. Разметьте Фиб-узлы на графике своим циркулем, если вы не до конца понимаете только что сказанное. А теперь взгляните на более подробную разметку Рисунка 11-19, приведенную на Рисунке 11-21.

Уровни ДиНаполи

РИСУНОК 11-21

Аналогичная аргументация должна использоваться после внесения ордеров в Узле "7f" , а не в Узле "8*". Основная масса может попробовать покупать на 0,382 от "8*". Кто знает о 0,382 от "7f" или рассматривает такую возможность? Если вы попробуете быть консервативнее и купить на 0,382 от "8*" вместо чуть выше 0,382 от "7f", скорее всего, вам удастся закрыть контракты только тогда, когда Узел будет пробит!

Наконец, если я способен получить область Скопления от "толчкового" бара, которая является неидентифицируемым минимумом реакции, мне есть от чего возбудиться. Ведь я владею информацией огромной силы, которой у остальных нет. Я рассчитываю сделать вполне приличные деньги!

Глава 11 Торговля с использованием уровней ДиНаполи 203

ИСПОЛЬЗОВАНИЕ АНАЛИЗА ФИБОНАЧЧИ ДЛЯ ОПРЕДЕЛЕНИЯ ДВИЖЕНИЯ РЫНКА:

Я ссылался на эту технику, когда обсуждал Ведущие и Отстающие Индикаторы в ГЛАВЕ 2. В одном из своих комментариев я упомянул об использовании с максимальной выгодой Ведущих и Отстающих Индикаторов. Применение Фибоначчи как индикатора для определения Движения представляется необычным. В общем, все зависит от вашего опыта работы с рынком в целом и с концепциями Фибоначчи в частности. После сказанного добавлю, что суть этой техники в том, чтобы рассматривая размеры коррекций, определять ожидаемое Движение Рынка.

Например, глубокие коррекционные движения рискуют привести к изменению Движения с восходящего на нисходящее, тогда как мелкие коррекции сигнализируют о продолжении существующего рыночного Движения.

Хотя мною используется и преподается этот метод начиная с середины 80-х гг., я советую применять его только как подтверждающий индикатор, а не главный Сигнал Направления или Индикатор Тренда. Необходимо быть всесторонне подготовленным к применению D-уровней более высоких Временных Структур, чтобы точно придерживаться этой специфической техники.

ГЛАВА 12

СВОДИМ ВСЕ ВМЕСТЕ

БАЗОВЫЙ ПРИМЕР

|

Итак, вы изучили контекст, определили, какую позицию хотите иметь - длинную или короткую. Вы узнали о D-уровнях и теперь понимаете, как и где входить (в той или иной степени), у вас достаточно представления о том, как брать "LPO" (точки разумной прибыли). Наконец-то настало время торговать.

|

Сегодня 27 июня. Не

много ранее случил

ся сильный толчок,

хорошо видимый на

дневном графике

бондов, в результате

чего образовалось

Двойное РеПо. В те

чение двух дней по

сле Двойного РеПо

3x3 показывает

Тренд (охватывая рыночное действие).

РИСУНОК 12-1

Уровни ДиНаполи

РИСУНОК 12-2

Игроки на дневной основе могли бы продать по рыночной цене на закрытии в день, когда образовалось Двойное РеПо. Альтернативная стратегия в том, чтобы на следующий день попытаться продать при коррекционном движении в направлении 3x3. Имея возможность просмотра внутридневных графиков, предпочтительнее выглядит продажа на коррекции с использованием графических построений в более короткой Временной Структуре. Например, можно продать при увядании покупающего сигнала Стохастика на заранее рассчитанном D-уровне по часовому или получасовому графику. Защитный стоп-ордер на покупку по дневным данным в этом случае надо поставить выше Фиб-узла "*" 0,618 при закрытии, так как здесь та точка, где сигнал на продажу готов показать свою несостоятельность. Чтобы вычислить этот уровень обратного движения, поставьте Фокусное Число на минимуме дня Двойного РеПо. Тогда ваша первая (и единственная) Реакция находится на максимуме, в Точке С. Если такой тип размещения стопа вас не устраивает, установите более низкий стоп позади дневного или часового D-уровня. Но помните: если ваш стоп будет пробит на внутридневном графике, и "*"0,618 не окажется пройден на закрытии, Двойное РеПо все еще остается в силе. Поэтому надо повторно продать при первой же возможности.

Открывшись в короткую сторону, следует искать "LPO" соответствующей Временной Структуры, используемой вами в торговле. Такой расчет на дневном графике возможен с использованием точек "А", "В", "С", как показано на Рисунке 12-2. Обратите

Глава 12 Сводим все вместе, базовый пример 207

внимание: указанное (дневное) расширение "А-В-С" формирует поддержку "ОР" лишь ниже минимума, наблюдавшегося в точке "В". Большинство трейдеров, не зная об этом расчете, поставили бы свои продающие стопы ниже "В" - в самое неподходящее место! Кроме того, заметьте, Цель "СОР" (здесь не показана) уже была достигнута! В данной ситуации благоразумно проверить Осциллятор Бестрендовости, чтобы увидеть, насколько перепродан рынок, прежде чем радоваться возможности удержания этой сделки до уровня "ОР" на дневной основе.

Хотя дневная торговля интереснее, более показательна краткосрочная спекуляция, поэтому именно на ней мы и сосредоточимся. Но перед тем, как перейти к деталям, давайте сначала подумаем о страхе, который испытывают большинство трейдеров из-за преждевременного ухода с выигрышных позиций. Об этом думают не только новички. Профессионалы обычно рассказывают, как им трудно бывает вернуться в позицию, потеряв ее, или говоря нашими терминами, как только они забрали разумную прибыль. Подобные разговоры на самом деле означают, что трейдеры не знают, как войти в бегущий рынок. Мое мнение: даже если вы теряете большое рыночное движение "один раз в 20 лет" или "раз в 30 лет", то выигрываете материально, беря "LPO", вместо того, чтобы позволить рынку выбить вас через скользящий стоп (trailing stop). Вы увидите, что в большинстве случаев можно вернуться на бегущий рынок или изначально "безопасно" войти в него, если вам известно, как это сделать. Чтобы проиллюстрировать эту мысль, мы посмотрим как Дилиджент Дэн справляется с различными ситуациями, если здравый смысл говорит, что уже слишком поздно или рынок ушел слишком далеко, чтобы входить в него. Мы также увидим, как Хайпер Хэнк умудряется "закоротить" свои обширные знания недостатком психологического контроля.

СЦЕНАРИЙ 1:

Дэн намыл кучу денег за пять недель беспокойной краткосрочной торговли. Настало время немного отдохнуть и восстановиться, поэтому он закрыл все свои позиции и уехал в Канкун. Вернувшись домой вечером, накануне дня большого толчка вниз, он обнаружил 40 факсов от Хайпера Хэнка, описывающих Двойное РеПо, сформировавшееся за два дня до этого, и 65 сделок, которые он провел по одноминутному графику. Хотя факсы Хэнка точно указывали, что у него было 90% выигрышей, он не стал упоминать, что все они являлись торговлей примерно по два тика каждая. К тому времени как он исправил эту ошибку и расплатился с брокером, Хэнк едва смог свести концы с концами.

Дилиджент Дэн, увидев Двойное РеПо и последующее сдерживание Тренда 3x3, подготовился к входу при открытии следующим утром. Он три раза пытался отправить факс Хэнку, но линия была все время занята.

Уровни ДиНаполи

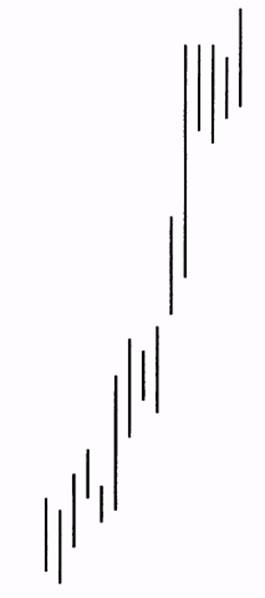

РИСУНОК 12-3

Выше приведена первая часть пятиминутного графика того дня, когда произошел большой толчок вниз (6/29), ранее показанный на дневном графике (Рисунок 12-2).

При открытии рынок образовал ценовой разрыв вниз от уровня закрытия вечерней сессии. Будучи неуверен в том, где ему придется закрывать контракты, Дэн подождал обратного движения наверх, прежде чем направил на исполнение свои ордера. Мы имеем дело с нисходящей волной, поэтому Фокусным Числом является минимум текущего хода: 11411. Первой Точкой Реакции служит максимум на 11508. Хотя мы и могли присвоить максимуму дня (6/29) Номер Реакции разрыва "G", давайте сделаем этот пример как можно проще. Позднее мы получим некоторые дополнительные комментарии. Ниже, на распечатке программы FibNodes™, показаны Коррекции Фибоначчи.

Глава 12 Сводим все вместе, базовый пример 209

Дэн поместил свой ордер на продажу чуть ниже 11422, а защитный стоп-ордер на покупку выше Узла 0,618 - на 11430. Он открыл короткий контракт, поскольку на 11421 наблюдалась ситуация почти идеальной коррекции 0,382. Дэн ожидал глубокого хода вниз, поскольку в игре участвовало Двойное РеПо, а день начался с ценового разрыва вниз. Поэтому во время консолидации он быстро вычислил расширения и для закрытия сделки выбрал "ХОР", а не "ОР" или "СОР".

|

Дэн поместил закрывающий ордер на покупку на несколько тиков выше уровня "ХОР". Так и не приблизившись к его защитному стопу, рынок глубоко провалился. При падении цена чуть-чуть не достигла "ХОР" (см. Рисунок 12-4). Не имеет значения, как и когда Дэн закрыл свою позицию: воспользовавшись ордером на покупку во время этого падения или подождав немного и сделав это позже, так как рынок сумел достичь "ХОР" после отката вверх до 11326. Простоты ради, предположим, что он закрылся.

Дэн попытался достать Хэнка по его личному номеру, но не смог прозвониться. Хэнк ругался со своим брокером из-за закрытия, полученного им по "рыночному" ордеру (входа). Он так боялся пропустить большой ход, что не стал ждать разворота. Ордер был исполнен настолько плохо, что Хайпер Хэнк был вне себя от гнева. Он закрылся "по рыночной цене" на верхней коррекции, где Дэн входил в шорт. В конце концов, Хэнк потерял 4 тика, и это было так невероятно удручающе! Он оказался ВНЕ РЫНКА во время большого падения.

А что же Консервативный Карл?

Он видел Двойное РеПо, но прежде чем входить, желал убедиться, что сработает эта модель. Когда он узнал, что рынок начался с ценового разрыва вниз, он просто испугался. Накануне Карл купил несколько неспелых бананов. С него было уже достаточно риска, поэтому на этот раз он решил пересидеть.

Уровни ДиНаполи

СЦЕНАРИЙ 2:

И Дэн, и Хэнк имели вторую "безопасную" возможность войти на короткой стороне после толчка вниз к 11310, когда большинство трейдеров сочло бы, что рынок уже "ушел слишком далеко".

15:30

Взгляните на Фиб-узлы, созданные после достижения рынком минимума на 11310. И снова мы упростим ситуацию, рассматривая только первую обратную реакцию.

Если бы рынок достиг первого Узла коррекционного движения, мы продали бы на уровне 11326 или ниже, установив стоп на или чуть выше 11405.

Глава 12 Сводим все вместе, базовый пример 211

Вместо того, чтобы считать наш ордер исполненным, как мы делали при более раннем входе, исследуем механику операционного зала биржи.

Обратите внимание на ПЛОСКИЕ вершины около 11326, где находится уровень коррекции 0,382. Это указывает на чрезмерно большой ордер на продажу или множество ордеров на продажу.

В этом случае опытный и уравновешенный трейдер, такой как Дэн, обладающий "спящим" ордером на продажу по 11326, позвонил бы своему брокеру, отдав распоряжение "подвинуться на тик". Если у вас нет возможности позвонить брокеру, можно использовать "отменить - заменить" ордер, сдвинув его на тик или два ниже 11326, или просто "идти по рыночной цене". В любом случае, область 11326 хорошее и "безопасное" место для открытия короткой позиции с установкой защитного стоп-ордера на покупку всего лишь в нескольких тиках от точки входа (над 11405).

ДОПОЛНИТЕЛЬНЫЕ КОММЕНТАРИИ:

Давайте детальнее пройдемся по второму вхождению, описанному в Сценарии 2, разобравшись более глубоко.

После того, как достигнута первоначальная Точка Получения Прибыли "ХОР" на 11310, нисходящая волна будет выглядеть на линейном графике примерно следующим образом.

РИСУНОК 12-5

Уровни ДиНаполи

Серия коррекций, демонстрирующих сопротивление D-уровней, полученных с использованием пропорционально-разметочного циркуля, выглядела бы так:

РИСУНОК 12-6

Компьютерная распечатка способна показать в табличном формате больше полных рядов Фибоначчи и сопровождающих Уровней ДиНаполи, что выглядело бы примерно так:

Первый уровень продажи был бы на 11326, а так как мы пытаемся войти в бегущий рынок, имеющий значительный толчок после Двойного РеПо, очень разумно вести себя агрессивно и действовать (продавать) на первом же расчетном Уровне ДиНаполи. Как говорилось ранее, если бы мы попытались продать на 11326, то с учетом плоских вершин было бы целесообразно позвонить брокеру и сказать ему "подвинуться на

Глава 12 Сводим все вместе, базовый пример 213

тик". В любом случае продавать на тик или два перед Узлом достаточно разумно, иначе ваш ордер будет исполнен только в том случае, если вы не правы, то есть когда сделка уже идет против вас!

Иногда, чтобы стать победителем, требуется больше, чем просто хороший анализ. А в только что разобранном случае необходимо еще знать рыночную механику. Как насчет продажи на 11326 через "М/Т"? Ордера "По рыночной цене, если коснулась" (Market If Touched, MIT) обычно не принимаются Чикагской товарной биржей, где торгуют бондами. Но вы всегда можете как-то договориться, если играете достаточно давно, а вот если вы - "две буквы", не имеющие возможность доступа, и при этом не уступаете тик или два, то вам просто не удастся вовремя получить доступ к брокеру, чтобы изменить свой ордер.

Хорошим уровнем защитной остановки для этой сделки могла бы быть зона позади области Скопления "К", то есть: 11402-11405. Эта область Скопления образована из Узлов Реакции "Т" (Толчка) 0,618 и Реакции "*" (Первичной) 0,382. Лучше ничего и не придумаешь. Но как бы сильна она ни была, я бы разместил свой первоначально устанавливаемый стоп чуть выше точки "*" 0,618 (11416). И вот почему. Если бы рынок на короткое время (несколько секунд) пробился через "К", помещенный на "К" стоп сработал бы, в то время как стоп, помещенный чуть выше "*" - нет. Краткое пробитие Скопления не означает, что эта область разрушена, поэтому здесь следует стремиться сохранить сделку.

Однако если бы рынок остался выше "К", то я бы подумал, что мое позиционирование в данной торговле оказалось неверным, поэтому воспользовался бы первой же возможностью выйти на откате к области Скопления. Тогда мне следовало отменить первоначальный стоп.

После этого я взглянул бы на сделку свежим взглядом, изучая расширения вверх (наблюдая, выполняются ли они) и текущие Тренды на внутридневных графиках, чтобы увидеть, где нахожусь. Иными словами, поддерживает ли контекст сделки дальнейшие действия рынка.

Уровни ДиНаполи

РИСУНОК 12-7

Теперь давайте подробнее рассмотрим возможность, при которой рынок пойдет против меня, как показано в левой части Рисунка 12-7. Рынок переламывается вниз после стояния в области Скопления, затем получает поддержку на Фиб-узле и совершает против меня восходящее движение к "ОР". В этом случае у меня два варианта. Повторное движение к области Скопления может завершиться формированием двойной вершины и последующим прорывом к новым минимумам. Но было бы благоразумней понизить уровень моей покупающей остановки первоначальной позиции, переместив его к новому максимуму: от "F" к "К". Стопы теперь стоят выше самого последнего максимума. Поэтому существует более высокая вероятность, что область Скопления будет пробита при втором толчке вверх, чем при первом подходе. Если бы я торговал в больших объемах или находился на рынке, характеризующимся незначительным числом участников и низким уровнем их активности (тонкий рынок) и был очень озабочен вопросом исполняемости стоп-ордеров, я мог бы подождать разворота всего восходящего движения и выйти на ордере с условием "Или Лучше" (Or Better, OB) напротив Фиб-узла поддержки. Подобное решение приведено на правой стороне Рисунка 12-7.

Если этот уровень детализации в разделе "Дополнительные Комментарии" заставляет вас тянуться за "Адвилом" (Advil ), просто не обращайте внимания. Раз вы не можете понять, почему нужно так беспокоиться из-за нескольких тиков, могу дать вам тройной ответ. Во-первых, несколько тиков в лоте из 100 бондов значительная сумма денег. Во-вторых, эти дополнительные комментарии могут применяться к любой Временной Структуре, а не только к данному примеру, поэтому стоит их считать интеллектуальным упражнением. В-третьих, если вы торгуете большими объемами, то часто оказываетесь в значительно лучшем положении, закрывая позицию с помощью "ОБ", чем с помощью стоп-ордеров.

Глава 12 Сводим все вместе, базовый пример 215

ТЕПЕРЬ ВЕРНЕМСЯ К ДЕЙСТВИТЕЛЬНОСТИ:

Мы можем разумно предположить, что ордера Дэна исполнены при продаже на 11325, когда он велел брокеру "подвинуться на тик" (give it a tick). Нам станет понятно, почему он забрал на "СОР" все или часть позиций, когда мы изучим следующие комментарии. Вот как выглядел ряд расширений.

Причина, по которой я говорю "все или часть", в том, что, с одной стороны, это - Двойное РеПо, поэтому вполне вероятно, через какое-то время рынок пойдет ниже. Когда, зависит от того, насколько перепродан рынок на уровне "СОР". Как я предлагал в начале этой главы, чтобы определить наличие таких условий заранее, взгляните на Бестрендовость или используйте Осциллятор-предсказатель™. С другой стороны, мне всегда нравится заказывать получение разумной прибыли, а ведь это был большой день. Кроме того, если мы являемся строго дэйтрейдерами, а время уже поджимает, то скорее всего наши устремления сводились бы к нахождению "ОР" до закрытия. Как оказалось, расширение "СОР" 11231 достигнуто и слегка превышено, поэтому у нас не должно быть никаких проблем с закрытием сделок.

Я противопоставил действия уравновешенного и эмоционального трейдеров, чтобы показать вам, как черты характера могут воздействовать на работу и результат. Очевидно, что существуют иные стратегии торговли, способные решить задачи, поставленные в этом примере. Выбор альтернативы зависит от опыта индивидуального трейдера, его инструментария, используемой Временной Структуры и личных предпочтений.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Удалось ли Хайперу, в конце концов, провести приличную сделку?

Нет, Хэнк так и не дождался исполнения, пытаясь продать по 11326. Он договорился о замене брокера и провел остальную часть дня в местном баре, пытаясь залить свое разочарование, заговаривая с любым, кто соглашался слушать его. У него не было ни единого шанса. Он оказался истощен до начала важного для торговли дня, встретив его обессиленным, - именно тогда, когда концентрация необходима больше всего. Теперь он в течение нескольких недель будет оставаться вне рынка, дожидаясь, пока его новый брокер пришлет ему нужные бланки, а деньги будут переведены на новый счет. Вероятно, ему потребуется заново "заточить зубы", прежде чем он преодолеет этот кризис.

216 Уровни ДиНаполи

Джо, вы говорите, что можете повторно входить в бегущий рынок, но мы оба знаем: при большом падении невозможно добиться исполнения ордера. Так как же вы входите в подобном случае?

Эта проблема - из области семантики. Вы входите в бегущий рынок в зоне коррекции на D-уровне, используя соответствующий стоп. Но если ситуация катастрофическая, подобно той, что наблюдалась в октябре '87 на рынке S&P, то вы не играете1. Для торговли хорош допустимый риск. Безрассудная храбрость самоубийственна. Когда я вижу паникующий рынок, меня он не интересует. Я ищу, как выйти, что и проиллюстрирует один из примеров с S&P, поджидающий нас впереди.

Я полностью понимаю пример, но согласно критериям Двойного РеПо, описанным в Главе 6, кажется, что продолжительность первого и второго проникновения немного широка. Это что: двойник или Двойное РеПо?

Строго говоря, это — двойник. Но с учетом степени предшествующего толчка, я не вижу никакой проблемы обойтись с этим двойником как с реальной моделью.

1 Смотри домашний КУРС ТОРГОВЛИ (анекдот об Андрэ дэ Джайнте и Чаке Норрисе).

ГЛАВА

ТАКТИКА ФИБОНАЧЧИ

ОБЩЕЕ ОБСУЖДЕНИЕ:

В этой книге обсуждались различные стратегии торговли, связанные с теорией Фибоначчи. Некоторые имеют броские названия, помогающие вам запомнить их характер, другие — нет. Что именовать тактикой торговли, а что считать подсказкой для торговли - спор, в который я не буду вдаваться. Независимо от того, как называются эти стратегии, мне кажется, особенно полезным посвятить эту главу исключительно данной теме, получив, помимо рыночных примеров, определения некоторых из указанных подходов. Читатели, изучавшие мои более ранние материалы, могут заметить, что в этой главе описано меньше тактик, чем вы видели прежде. Причина проста. Хотя все тактики, приведенные ранее, эффективны и продолжают работать, я считаю, не все из них заслуживают равного внимания.

Теперь, прежде чем мы обратимся к конкретным описаниям технических приемов, давайте убедимся, что у нас есть понимание проблем, которые они призваны решать.

Рассмотрим следующий ряд поддержки Фибоначчи, изображенный в распечатке программы FibNodes™.

Copyright (c) 1996 CIS, Inc.

Эта серия ясно демонстрирует область Скопления между 17214 и 17204. Мы примем наличие соответствующего контекста, предписывающего выбор этой области Скопления в качестве нашей точки для входа в длинную позицию. Возьмем 17220 как определенную нами цену входа, назвав ее точкой "X". Принятый контекст либо уже обсуждался в этой книге, либо выбран с использованием соответствующего индикатора. Например, вы хотите рассмотреть соотношение опционов пут-колл (put-call), крайние значения Полосы Боллинджера (Bollinger Band) (на откате), рекомендацию или комментарий всеми (или только вами) уважаемого лица, отчет "Коммитмент оф трейдере" (Commitment of Traders) или что-то в этом духе. Скажем, более глубокий D-уровень, находящийся чуть ниже уровня 17080, будет областью "Z" для размещения защитных стопов.

Задача:Как нам лучше всего войти в этот рынок в точке "X", где, как мы предполагаем, проявится поддержка?

Ответ:Каждому - свое. Следовательно, существует больше чем одна тактика входа Фибоначчи.

ПРИМЕЧАНИЕ:

Прежде чем продолжить, убедитесь что понимаете, как я только что построил обсуждение. Весь следующий ряд важных примеров нанизывается на предыдущий абзац.

Глава 13

Тактика Фиббоначи

"БОНСАЙ": ТЕХНИКА ВХОДА И РАЗМЕЩЕНИЯ СТОПОВ

Хотя я редко использую эту специфическую тактику, но привожу ее здесь для тех, кто подходит для нее в психологическом плане, включая игроков, согласных удовлетвориться более низким процентом выигрышных сделок, чем было бы возможно при использовании других технических приемов, описанных в этой книге. Некоторые бывшие трейдеры операционного зала биржи, которых я обучал, любят эту технику. Вероятно, Хайпер Хэнк был бы энтузиастом "Бонсай". Те, кто используют "Бонсай", верят, и возможно, правильно, что их предельный уровень доходности с помощью этой тактики входа будет увеличен, поскольку они торгуют чаще и держат уровень каждого проигрыша очень низким. Вот как работает эта очень простая стратегия.

У вас есть, как указано выше, заранее рассчитанный вход на D-уровне в точке "X". Используя "Бонсай", вы имеете заданный денежный или точечный стопов "Y", независимо от дополнительных Уровней ДиНаполи.

РИСУНОК 13-1

Вы вносите оба ордера в одно время, надеясь, что стоп не сработает. Если он все же достигается, а цена немедленно возвращается выше точки "X", вам надо повторно войти в сделку по рыночной цене и снова разместить свой стоп на "Y".

220 Уровни ДиНаполи

Если первоначальный стоп в точке "Y" сработал, а цена остается ниже "X", то подумайте, сохраняет ли все еще силу контекст, выбранный вами для данной сделки. Если да, используйте для входа в рынок более глубокий Уровень ДиНаполи, разместив новый денежный стоп ниже него.

Игроки по системе "Бонсай" по-разному определяют точку "Y" для каждой Временной Структуры, взятой для игры. Размер денежного стопа оценивается на основе индивидуального опыта работы на данном рынке. На рынке пятиминутных S&P обычно используют от 55 до 85 пунктов, тогда как для пятиминутного рынка казначейских бондов США характерен диапазон от трех до пяти тридцать вторых (3-5/32). Преимущество использования "Бонсай" в простоте. Легкость его применения освобождает голову от более сложных стратегий выхода по стопам, следовательно, позволяет трейдеру сохранять более спокойное состояние духа. Поэтому он способен полноценно заняться следующей сделкой на этом или других рынках.

|

Просмотров 878 |

|

|